ห่างหายไปนานกับบทความของ DeFi WTF !! นะครับ เนื่องจากเราไม่ค่อยมีอะไรจะมาเล่าเป็นประเด็นเราก็เลยจะดอง ๆ หน่อย (ไม่ได้ขี้เกียจจริงๆนะ) ซึ่งวันนี้เรามีเรื่องราวที่น่าสนใจเกี่ยวกับแนวคิดในการประเมินมูลค่าของแพลตฟอร์ม DeFi ในรูปแบบต่างๆมาเล่าสู่กันฟังครับ

DeFi กับ Governance Token

เราจะมาขอเล่าเกี่ยวกับ Governance Token กันก่อนโดยทั่วไปแล้ว Governance Token นั้นคือ “หุ้นที่ไม่มีปันผล” หรือพูดง่ายๆก็คือโครงการ DeFi ต่างๆนั้นมักจะออกเหรียญของแพลตฟอร์มตัวเองออกมาโดยคุณสมบัติหลักของมันคือการที่มันสามารถนำเหรียญนี้ไปโหวตได้ โดยที่ทั่วไปแล้วการถือเหรียญนั้นไม่ได้แปลว่าเราจะได้ปันผลแต่อย่างใด แต่เหรียญนั้นอาจจะมีการให้ผลตอบแทนบางอย่างจากแพลตฟอร์ม

โจทย์ที่น่าสนใจก็คือโดยทั่วไปแล้วทฤษฏีที่ใช้ในการวัดมูลค่าที่ได้รับการยอมรับอย่างกว้างขวางคือการวัดมูลค่าของหุ้น ซึ่งหุ้นนั้นมีลักษณะการทำงานที่ถูกออกแบบมาให้เหมือนกันทั้งหมด คือไม่ว่าหุ้น CP หรือหุ้น OR ก็จะมีการทำงานหรือมีคุณสมบัติคล้ายๆกัน แต่ในทางกลับกัน Cryptocurrency หรือแม้แต่ Token นั้นจริงๆเป็นหน่วยทางดิจิทัลในรูปแบบหนึ่ง ที่สามารถออกแบบการทำงานหรือคุณสมบัติได้อย่างอิสระ นั่นจึงทำให้ไม่ได้มีทฤษฎีอะไรที่ถูกยอมรับว่าใช้งานได้อย่างกว้างขวางเลย แต่ด้วยการที่แพลตฟอร์ม DeFi นั้นมีโครงสร้างคล้ายกับบริษัทหรือธุรกิจ จึงทำให้ก็มีแนวคิดในการประเมินมูลค่าหลายๆแบบออกมาบ้างเหมือนกัน

ทำความรู้จักกับ P/E และ P/S

หลายๆคนอาจจะคุ้นเคยกับค่า P/E ratio ในตลาดหุ้นซึ่งมันสามารถนำมาปรับใช้กันได้กับโลก DeFi เพราะว่าใน DeFi นั้นหากแพลตฟอร์มใดมีการใช้งานแล้วมีกำไร ก็จะถูกแจกจ่ายออกไปเช่นเดียวกัน โดยค่า P หรือ Price นั้นคือมูลค่า Fully-Diluted Market Cap (คิดโดยรวมมูลค่าของเหรียญที่ยังไม่ปลดรวมไปด้วย) ของ Governance Token ของแพลตฟอร์มนั้นๆ

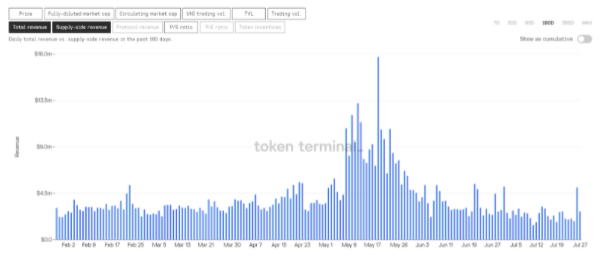

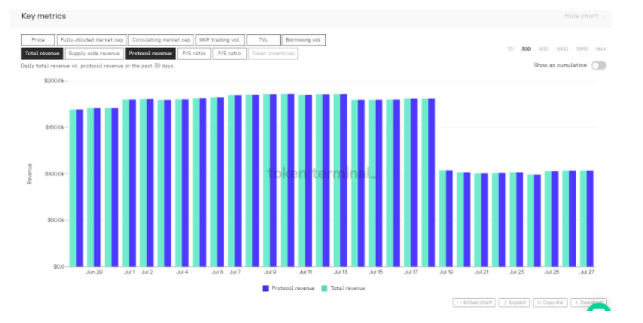

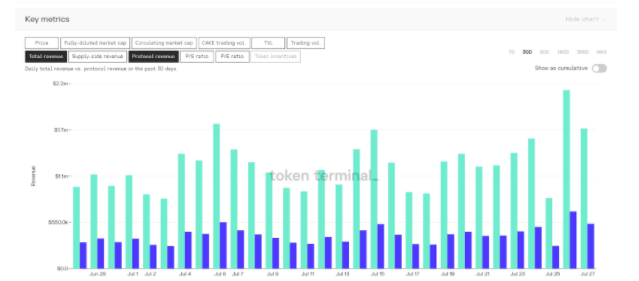

ซึ่งเราจะขอเอ่ยถึงค่า S ก่อนโดยมันคือ Sale ซึ่งเราอาจจะพูดว่ามันคือยอดขายก็ได้ในรูปแบบหนึ่งซึ่งคือรายได้ทั้งหมดที่เกิดขึ้น ที่รวมทั้งฝั่งของ Liquidity Provider, Lenders และตัวแพลตฟอร์มซึ่งรายได้ตรงนี้จะเป็นรายได้รวมที่อาจจะให้ผลตอบแทนแก่ผู้ถือเหรียญหรือไม่ก็ได้

ส่วนค่ E ย่อมาจาก Earning คือรายได้ของแพลตฟอร์ม ซึ่งอาจจะถูกเก็บเป็นเงินทุนสำรอง (Treasury) หรือกระจายไปเป็นผลตอบแทนแก่ผู้ถือเหรียญ เช่น ให้ปันผลหรือทำการ Buy Back Burn เหรียญมาเผาทิ้งเพื่อลด Supply ซึ่งรายได้ตรงนี้อาจมาจากค่าธรรมเนียมการเทรด หรือดอกเบี้ยที่จะเข้าตัวแพลตฟอร์ม ทั้งหมดขึ้นกับโมเดลของแพลตฟอร์มที่เป็นตัวกำหนดที่มาของ P/E ratio นี้

ถึงตรงนี้อาจยังไม่เห็นภาพหรือความต่างของ P/E, P/S ratio มากนัก ดังนั้นมาลองดูตัวอย่างกัน โดยจะมาเปรียบเทียบด้วยแพลตฟอร์ม 3 รูปแบบ

1. แพลตฟอร์มที่มีรายได้แค่ฝั่งของผู้เพิ่มสภาพคล่อง(Provide Liquidity) เท่านั้น

โดยแพลตฟอร์มอย่าง Uniswap นั้นเก็บค่าธรรมเนียม 0.3% โดย รายได้จากค่าธรรมเนียมทั้งหมดจะเข้าไปเป็นปันผลให้ผู้เพิ่มสภาพคล่อง (Liquidity Provider) ซึ่งก็คือผู้ใช้งาน (User) เท่านั้นโดยไม่มีปันผลรายได้กลับเข้าสู่แพลตฟอร์มเลย เพราะฉะนั้น Uniswap จึงมีแค่ P/S ratio เท่านั้น โดยตอนนี้ Uniswap จะมี P/S ratio อยู่ที่ 16.86 เท่า (Marketcap/ค่าธรรมเนียมที่จะเก็บได้ใน 1 ปี)

2. แพลตฟอร์มที่มีรายได้แค่ฝั่งของแพลตฟอร์มเท่านั้น

แพลตฟอร์มอย่าง MakerDAO เป็นแพลตฟอร์มประเภทนี้ เนื่องจากดอกเบี้ยทั้งหมดถูกจ่ายด้วยเหรียญ MKR เข้าแพลตฟอร์ม และกระจายผลประโยชน์ให้ผู้ถือเหรียญ MKR ในรูปแบบการ Buy back burn เหรียญ MKR มาเผาทิ้ง ดังนั้น MKR จึงจะมี P/E และ P/S ratio ที่เท่ากัน ตอนนี้ MakerDAO จะมี P/E และ P/S เท่ากันอยู่ที่ 32.55 เท่า (Marketcap/ค่าธรรมเนียมที่จะเก็บได้ใน 1 ปี)

3. แพลตฟอร์มที่มีรายได้ทั้ง 2 ฝั่งดังกล่าว

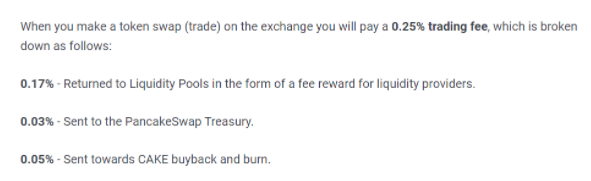

ใน PancakeSwap นั้นจะมีการเก็บค่าธรรมเนียมอยู่ที่ 0.25% ซึ่งในจุดนี้จะถูกคำนวนออกมาเป็น P/S อยู่ที่ 5.5X (Marketcap/ค่าธรรมเนียมที่จะเก็บได้ใน 1 ปี) แต่อย่างไรก็ตามจากค่าธรรมเนียม 0.25% นั้นจะถูกจ่ายให้กับ Liquidity Providor อยู่ที่ 0.17% ที่เหลือนั้นจะถูกเอาไป Buy back เหรียญ Cake 0.05% และอีก 0.03% นั้นจะถูกเก็บเป็น Treasury โดย 0.08% นี่คือส่วนที่ถูกคิดเป็น P/E เพราะมันเป็นผลตอบแทนแก่ผู้ถือเหรียญอยูที่ 17.35 เท่า (Marketcap/ค่าธรรมเนียมที่จะเก็บได้ใน 1 ปีโดย Benefit แก่ผู้ถือเหรียญ)

เราควรจะสนใจ P/E และ P/S แค่ไหน?

หลักการของ P/E และ P/S นั้นอาจจะสามารถใช้ประเมินมูลค่าในทางพื้นฐานได้ โดยค่า P/S และ P/E เป็นนำอัตราคืนทุนมาเปรียบเทียบซึ่งถ้าตัวเลขต่ำแปลว่าแพลทฟอร์มนั้นมีรายได้มากเมื่อเทียบกับมูลค่าของ Governance Token แต่ก็ไม่ได้แปลว่าเหรียญที่มี P/E และ P/S ต่ำจะต้องมีราคาขึ้นในระยะยาวเสมอไป กรณีตัวอย่างที่เราสามารถเห็นได้ชัดในโลกความเป็นจริงเช่นหุ้น Tesla ที่มี P/E สูงก็ยังได้รับความนิยมและมีการซื้อขายที่มาก

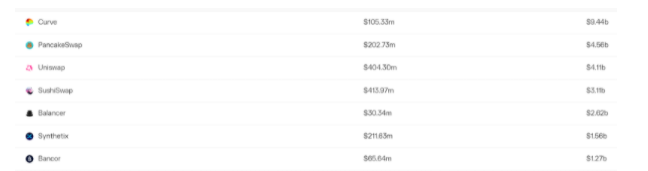

สาเหตุหนึ่งคือการที่ Tesla นั้นเป็นผู้นำทางเทคโนโลยี ซึ่งถ้าเราลองเหรียบเทียบกับตลาด DeFi ก็เหมือน Sushiswap ที่มี Utility ค่อนข้างหลากหลายและมีค่า P/E ที่น้อย แต่เมื่อเทียบกับ Uniswap แล้วตัวเหรียญ Uni ที่มี Utility น้อยกว่า P/E มากกว่า กลับมีมูลค่าตลาด (Marketcap) ที่มากกว่าและเป็นที่พูดถึงมากกว่า เหตุผลส่วนหนึ่งคือ Uniswap นั้นเป็นผู้นำทางด้านเทคโนโลยีและเป็นต้นแบบของระบบ AMM ของ DEX ทั่วโลก จึงทำให้ได้รับความสนใจมากกว่า

P/E นั้นมีผลมากแค่ไหน

อย่างที่เราได้อธิบายไปในขั้นต้นว่าค่า P/E นั้นเป็นรายได้จากแพลทฟอร์มที่ให้ผลตอบแทนแก่ผู้ถือเหรียญ แต่ลักษณของการผลตอบแทนก็จะแตกต่างกันไปเช่น

- Pancake Swap ตัดค่า Fee ส่วนหนึ่งไป Burn เหรียญโดยตรง

- SushiSwap ต้องเอาเหรียญ Sushi ไป Stake จึงจะรับค่า Fee ได้ส่วนหนึ่ง

- Compound เก็บเป็น Treasury เพื่อให้ผู้ถือเหรียญโหวต

เราจะเห็นว่าลักษณะของ P/E ในแต่ละแพลตฟอร์มนั้นแตกต่างกันไป การพิจารณา P/E จึงไม่สามารถพิจารณาจากตัวเลขได้อย่างเดียวแต่ต้องคำนึงถึงวิธีการที่ให้ผลตอบแทนแก่ผู้ถือเหรียญด้วย นอกจากนี้เรายังต้องดูในส่วนของโครงสร้างเหรียญ(Tokenomic) เช่น PancakeSwap ที่จะมีการสร้างเหรียญ Cake ขึ้นมาใหม่ทุกวันอยู่เรื่อยๆ

Liquidity turnover ratio (LTR)

ค่า LTR นั้นเป็นอัตราส่วนระหว่างปริมาณการซื้อขายหรือ Liquidity เทียบกับ TVL ของแพลทฟอร์มนั้นโดยจุดประสงค์เพื่อดูว่าแพลตฟอร์มนั้นๆ มีการนำเงินที่ถูกล็อคเอาไว้ในแพลทฟอร์มมาใช้ให้เกิดประสิทธิภาพสูงสุดหรือเปล่า

ซึงถ้าเราคำนึงในจุดนี้แล้ว Uniswap นั้นสมควรจะมี LTR ที่มากจากการที่ระบบ AMM ใน Uniswap V3 สร้างมาให้เกิดประสิทธิภาพสูงสุดจาก Liquidity แต่กลายเป็นว่า SushiSwap นั้นกลับทำผลงานได้ดีกว่าซึ่งอาจจะเป็นเพราะ SushiSwap นั้นมีการขยายแพลตฟอร์มไปยังบล็อกเชนฝั่ง BSC และ Matic

ทำการแยกประเภทและพิจารณาตัวแปร

หลักการ P/E และ P/S นั้นเป็นหลักแนวคิดนึงซึ่งถ้าเราสังเกตุดูเราจะพบว่า โครงการประเภท Dex นั้นจะมี P/S และ P/S ที่สูงกว่า Lending อยู่พอสมควรซึ่งในแง่หนึ่งเราอาจจะบอกได้ว่า DEX นั้นเป็นธุรกิจที่ดูคึกคักกว่า Lending ก็ว่าได้

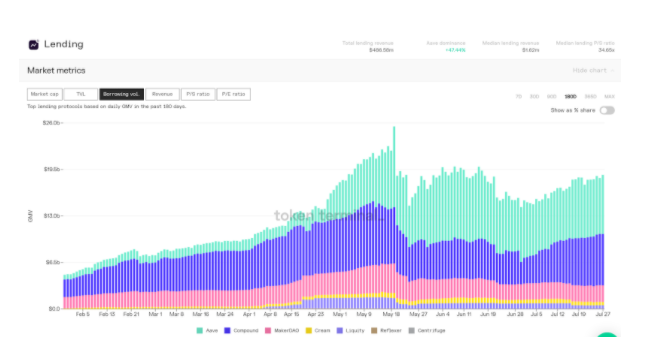

แต่อย่างไรก็ตามระบบ Lending ก็เป็นสิ่งที่จำเป็นในโลก DeFi เพราะฉะนั้นเราจึงอาจจะมองหาตัวแปรอื่นๆที่เกี่ยวข้องเช่น ปริมาณเงินหมุนเวียนในระบบ(TVL) รวมไปถึงดูปริมาณเงินกู้ (Borrow Volume) เทียบกับปริมาณเงินฝาก (Supply Volume) หรือในกรณีของ Balancer ที่มันสามารถเป็น Dex ในตัวเองได้ก็จริงแต่จุดเด่นของมันคือ Portfolio Management เราจึงอาจจะต้องดูที่ TVL เทียบกับมูลค่าตลาด (Marketcap) มากกว่าที่จะดูแค่รายได้ (Revenue) นอกจากนี้เราอาจจะแบ่งแยกย่อยในประเภทของ DeFi ในเชิงลึกได้อีก เนื่องจากแต่ละโครงการนั้นมีลักษณะเฉพาะตัวที่เป็นจุดเด่น เช่น

- Stablecoin Swap (Curve, Ellipsis, Dopple)

- Dex Aggregator (Warden, 1Inch)

- Leverage Yield Farming (Alpha, Alpaca)

- Yield Aggregator (Autofarm, Beefy, Belt, Bunny)

Token Metric และ Fully-Dilute MarketCap

ในบางโครงการนั้นเหรียญจะไม่ได้ถูกจำกัดประมาณ (Fix Supply) เอาไว้อย่างเช่น PancakeSwap ที่มีการสร้างเหรียญ Cake ออกมาเรื่อยๆ หรือบางโครงการอาจจะมีเหรียญในส่วนที่ถูก Lock และยังไม่ปลดอีกด้วยซึ่งเป็นอีก 1 กรณีที่เราควรนำมาพิจารณาถึง Supply ของเหรียญและการผลิต เพราะแม้โครงการจะดูดีมีมูลค่าแค่ไหนถ้าเหรียญถูกปลดไวหรือแม้แต่ถูกเสกออกมามากราคาของเหรียญก็จะสามารถตกลงได้เรื่อยๆ เช่นกัน

ตัวอย่างที่ค่อนข้างเห็นได้ชัดเจนคือ Curve นั้นเป็นโครงการที่ค่อนข้างมีชื่อเสียงแต่มีการผลิตเหรียญ CRV ที่ค่อนข้างมากทำให้ราคาเหรียญในระยะยาวกู่ไม่ค่อยกลับเท่าไหร่ แม้จะเป็นช่วงตลาดขาขึ้น (Bullrun) ของ DeFi ก็ตาม หรือในกรณีของ Compound Finance ที่ในช่วงแรกมีเหรียญน้อยมากๆทำให้ราคามันสูงมากชั่วขณะ

กระแสและ Community

จริงๆแล้วโดยส่วนตัวถ้าเราพูดถึงการพิจารณาการลงทุนในโลก Crypto โดยรวม ผู้เขียนจะพูดว่ากระแสกลายเป็นสิ่งที่สำคัญที่สุดในการพิจารณาลงทุนในโครงการใดซักโครงการหนึ่งในระยะสั้นและในระยะยาว เพราะในตลาดนี้เป็นตลาดที่มีเหตุผลน้อยกกว่าตลาดอื่นๆ

โดยการพิจารณากระแสคร่าวๆเราอาจจะพิจารณาจากการพูดถึงในสื่อ, Google Analytics, จำนวนการ Follow ใน Social Media อย่าง Twitter ซึ่งมีหลายเว็บที่ให้บริการในส่วนข้อมูลของ social score เช่น CoinGecko Lunarcrush หรือ dapp.com รวมไปถึงความน่าเชื่อถือของผู้มีส่วนเกี่ยวข้องกับโปรเจค

อย่างไรก็ตามตัวเลขที่เอ่ยไปด้านต้นนั้นเป็นตัวเลขที่โครงการทั้งหลายนั้นสามารถจ้างสื่อหรือทำโครงการแจก Airdrop เพื่อปั้มยอดได้ หากเราจะพิจารณาถึงคุณภาพโครงการจริงๆนั้นเราควรไปดูในส่วนของ Medium ในบทความที่ไม่ใช่การโฆษณาว่ามีคนอ่านมากแค่ไหน เพราะมันเป็นการสื่อถือความสนใจของคนที่สนใจการทำงานโครงการจริงๆ

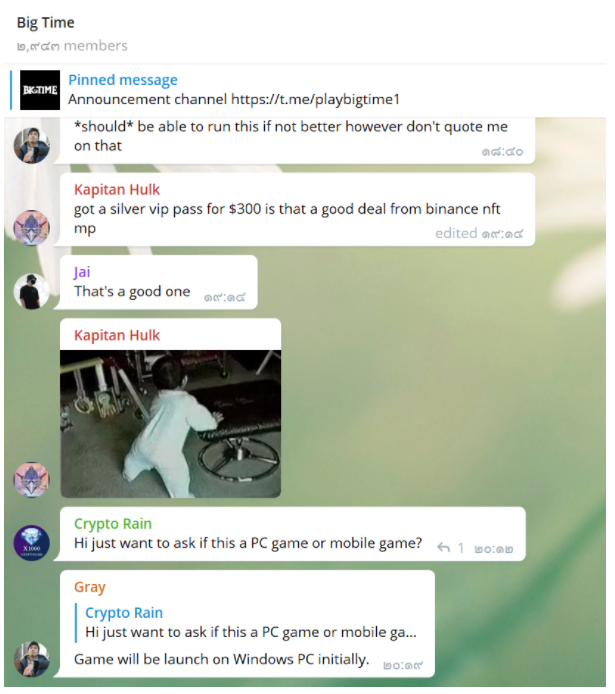

หรือจะเป็นส่วนที่อาจจะไม่สามารถวัดได้ด้วยตัวเลขอย่างเดียวในส่วนของ Community ซึ่งเราต้องตรวจสอบเอาเอง เช่นอย่างใน Telegram ว่ามีการพูดคุยมากแค่ไหน และลักษณะของการพูดคุยนั้นเป็นไปในทางของการพูดถึงโครงการการทำงานหรือเน้นไปที่เรื่องราคาเพียงอย่างเดียว

เพราะถ้าคอมมูนิตี้ใดก็ตามที่ผู้ที่สนใจโครงการนั้นสนใจแต่เรื่องราคาเพียงอย่างเดียวนั้นเท่ากับว่าผู้คนที่ถือเหรียญนั้นไม่ได้มีความสนใจว่าโครงการจะทำอะไรได้หรือมีคุณค่าอะไรไปมากกว่าราคานั่นทำให้ผู้ถือเหรียญพร้อมที่จะเทเหรียญทิ้งอย่างไม่ใยดี

สรุป

เนื่องจาก DeFi นั้นเป็นแพลตฟอร์มที่มีลักษณะคล้ายธุรกิจทำให้เราพอจะใช้ตัวเลขและทฤษฎีต่างๆมาประเมินมูลค่ามันได้ แต่อย่าลืมว่ามันเป็นเพียงแนวคิดที่ถูกใช้ในการประกอบการตัดสินใจเท่านั้น ในความเป็นจริงแล้วไม่ว่าจะตลาดหรือผู้คนล้วนไม่ได้ดำเนินไปอย่างมีเหตุผลเสมอไป โดยเฉพาะตลาดเสรีอย่างตลาด Crypto เราอาจจะได้เห็นสภาพตลาดที่ไม่ได้เป็นไปตามเหตุผลบ่อยๆ

อ่านย้อนหลังตอนก่อนหน้าได้ตามลิงค์ด้านล่างนี้

– DeFi WTF!! Guide Book เส้นทางสู้การเป็นชาวนาดิจิทัล ตอนที่ 1 ปรับ Mindset ก่อนลงทุนใน DeFi

– DeFi WTF!! Guide Book เส้นทางสู่การเป็นชาวนาดิจิทัล ตอนที่ 5 : ผลตอบแทนที่สูงจาก DeFi ได้มาอย่างไร–

– DeFi WTF!! Guide Book เส้นทางสู่การเป็นชาวนาดิจิทัล ตอนที่ 6 DeFi Vaccine ฟาร์มยังไงไม่ให้เงินหายและสิ่งที่นักฟาร์มควรรู้