สวัสดีครับทุกคนในวันที่ 5 พฤษภาคมนี้เองทาง Uniswap ซึ่งเป็น AMM ต้นแบบดั้งเดิมที่จุดประกายในโลก DeFi ได้ทำการออก Uniswap V3 ซึ่งได้เพิ่ม Feature สำคัญๆมากมายที่ใครที่สนใจโลก DeFi นั้นต้องติดตามเรื่องนี้ไว้ เพราะมันอาจจะเปลี่ยนแปลงวงการนี้ไปเลยก็ได้

ทำความเข้าใจระบบ AMM

ก่อนที่จะเล่าถึงว่า Uniswap V3 ทำอะไรได้บ้างก็อยากจะขอเล่าย้อนเกี่ยวกับ AMM ซักหน่อยครับ โดย AMM นั้นย่อ Automate Market Maker ซึ่ง AMM ต้นแบบในระบบ DeFi นั้นก็คือ Uniswap หรือเราจะพูดว่าแพลทฟอร์ม Swap แทบจะทั้งหมดทั้งมวลไม่ว่าจะอยู่บน Ethereum, Binance Smart Chain, Terra หรือแม้แต่ Solana นั้นล้วนทำการคัดลอกหรือดัดแปลงมาจาก Uniswap ทั้งหมดทั้งสิ้น

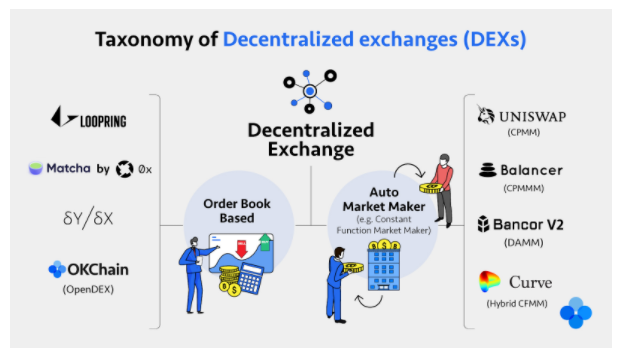

โดยก่อนที่จะมี AMM ระบบ Decentralized Exchange นั้นใช้รูปแบบการซื้อขายแบบเดียวกันกับ Centralized Exchange ที่เรียกว่า Order Book ซึ่งเป็นการส่งคำสั่งซื้อขายในตามจำนวนและราคาที่ต้องการ

ปัญหาก็คือระบบ Order Book นั้นไม่เชิญชวนให้คนทำการซื้อขายหรือตั้งคำสั่งซื้อขายผ่าน Dex ส่งผลทำให้ขาดสภาพคล่องและยังมีปัญหาทั้งในเชิงเทคนิคที่ไม่สามารถรองรับคำสั่งจำนวนมากได้ ระบบ AMM จึงได้เข้ามาแทนที่และเป็นการจุดประกายโลก DeFi ให้ต่างไปจากเดิม ด้วยการทำระบบ Sharing Economy ให้คนทั่วไปนั้นสามารถเป็น Liquidity Provider และได้รับส่วนแบ่งค่าธรรมเนียมเป็นผลตอบแทน ทำให้ปัจจุบันระบบ AMM นั้นเป็นแพลทฟอร์มยอดฮิตบนโลก DeFi

ปัญหาของระบบ AMM ในปัจจุบัน

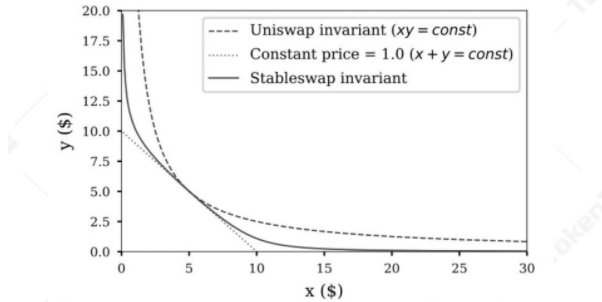

ในปัจจุบันระบบ AMM นั้นมีปัญหาอยู่ที่ว่า Liquidity นั้นไม่เคยถูกเอามาใช้เต็มที่เนื่องจากการที่ระบบ AMM จะกำหนดราคาของเหรียญด้วยสมการ X*Y=K สมการนี้เป็นสมการที่ง่ายแต่ว่ามีประสิทธิภาพค่อนข้างต่ำ เพราะหากคุณทำการซื้อขายเหรียญจำนวนมากกว่า 1-2% ของ Pool เราจะได้เหรียญที่ราคาแย่ลงเรื่อยๆ นั่นทำให้ Liquidity ใน AMM นั้นถูกใช้เพียงยอดของภูเขาน้ำแข็งมาตลอด

Uniswap V3 กับความพยายามในการใช้ Liquidity ให้เต็มประสิทธิภาพ

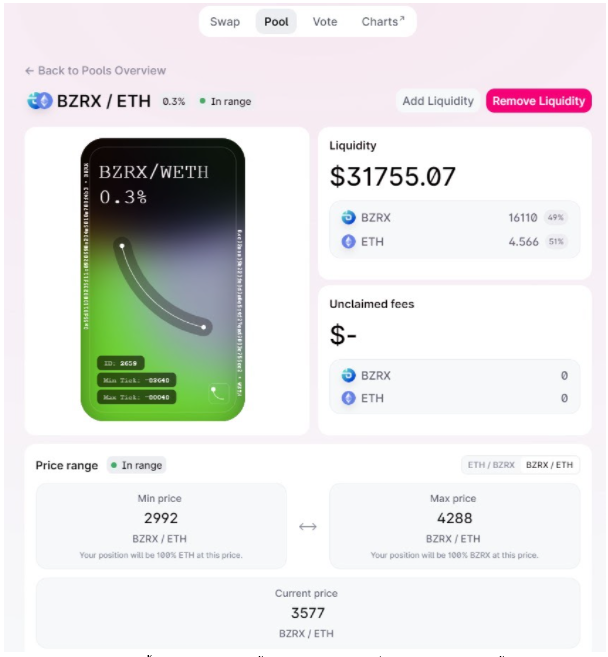

ถ้าให้เราอธิบายสั้นๆ Uniswap V3 นั้นคือความพยายามที่จะทำให้ Liquidity ทั้งหมดถูกนำมาใช้ให้เต็มประสิทธิภาพมากที่สุดด้วยที่ผู้ที่ฝาก Liquidity สามารถฝาก LP โดยสามารถเลือกช่วงราคาที่ตนเองต้องการให้ Liquidity ตัวเองถูกใช้งานได้ เช่นสมมติคุณฝากคู่ USDT-DAI ลงไปใน Pool และกำหนดให้ Liquidity ของคุณถูกซื้อขายที่ช่วงราคาที่ต้องการ เช่น

– $250 – $12,000

– $0.002 – $1.001

– $0.960 – $1.040

Liquidity ในช่วงราคาที่คุณเลือก จะทำงานและได้รับค่า Trade Fee ก็ต่อเมื่อราคาของเหรียญอยู่ในช่วงนั้น อีกทั้งคุณยังใช้เงินที่น้อยลงในการวาง Liquidity เมื่อเทียบกับ Uniswap V2 แต่สามารถที่จะได้ผลตอบแทนใกล้เคียงกัน หากเหรียญอยู่ในช่วงราคาที่คุณเลือก

Uniswap V2 VS Uniswap V3

ผลที่ได้คือในแง่ของผู้ฝาก LP แล้วหากสามารถกำหนดช่วงราคาที่คิดว่าจะมีคนซื้อขายมากที่สุดก็จะได้รับประโยชน์จากค่าธรรมเนียมมากที่สุด และในฝั่งของผู้ซื้อก็จะทำให้ผู้ซื้อสามารถซื้อขายได้โดยมี Price Impact น้อยลง

ตัวอย่างการทำงานของ Liquidity แบบกำหนดช่วงราคา

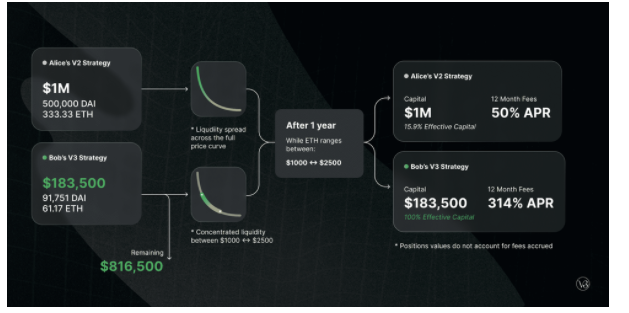

Alice ใช้ Uniswap V2 ส่วน Bob ใช้ V3 ทั้งคู่มีเงินทุนเท่ากันที่ $1 ล้าน US Dollar

คู่เหรียญที่จะลง Liquidity คือ ETH/DAI โดยตีว่าราคาปัจจุบัน คือ 1 ETH = 1,500 DAI

และเปรียบเทียบหากราคาของ ETH ขยับเป็น 2,500 DAI

Alice ใช้เงิน $1 ล้าน แลกเป็น 500,000 DAI และ 333.33 ETH แล้วใส่ลง Liquidity Pool V2 เวลาผ่านไป 1 ปี ราคา ETH เป็น 2,500 DAI แล้ว Alice จะได้ผลตอบแทนจาก Trade Fee ประมาณ 50% APR และได้ใช้ Liquidity สำหรับการเทรดไปแค่ 15.9% จากช่วงราคาที่ ETH วิ่งไป

Bob ใช้ Uniswap V3 และเลือกกำหนดราคาที่ช่วง $1,000 – $2,500 เขาเลือกใช้เงินแค่ $183,500 จากเงินทุน $1 ล้าน เงินที่เหลือ $816,500 Bob นำไปลงทุนที่อื่น เมื่อเวลาผ่านไป ราคาของ ETH แตะ 2,500 DAI Bob จะได้ Trade Fee ประมาณ 314% APR และได้ใช้เงินทุนใน Pool ทั้งหมดสำหรับการเทรด 100% เพราะราคา ETH ได้แตะช่วงสูงสุดของราคาที่เขาตั้งไว้

(APR ที่คำนวณออกมาเป็นตัวเลขสมมติ อ้างอิงจาก Uniswap V2 APR เพื่อใช้ในการเปรียบเทียบว่า V3 มีโอกาสได้ APR สูงกว่าด้วยเงินต้นต่ำกว่าหากเลือกช่วงราคาที่ดี ผลตอบแทนจริงจะผันผวนตามราคา และปริมาณการเทรดจริง)

หากเราพูดถึงคู่เหรียญ Stablecoin จะยิ่งเห็นภาพความแตกต่างระหว่าง V2-V3 มากขึ้น สมมติว่าเรากำลังลงทุนคู่ DAI/USDC และต้องการเปรียบเทียบเงินทุนที่ต้องใช้ระหว่าง V2-V3 เพื่อให้ได้ Trade Fee เท่ากันและรองรับ Price Impact เท่ากัน โดยคาดหวังว่าราคาเหรียญจะอยู่ในช่วงราคาที่ตั้งไว้เสมอ

Liquidty $25 ล้าน ใน V3 ที่ช่วงราคา $0.99 – $1.01 จะเทียบเท่ากับ Liquidity ที่ปริมาณ $5 พันล้าน ใน V2

Liquidty $25 ล้าน ใน V3 ที่ช่วงราคา $0.999 – $1.001 จะเทียบเท่ากับ Liquidity ที่ปริมาณ $5 พันล้าน ใน V2

Stop Loss Liquidity ของคุณเมื่อราคาผันผวนเกินไปและการจัดการ Impermant Loss

นับว่าเป็นข้อดีข้อเสียของการที่เราทำการสามารถกำหนดช่วงราคาของเราได้ ซึ่งข้อดีคือเมื่อสินทรัพย์นั้นราคาเหวี่ยงเกินจากจุดที่เราทำการตั้งราคาไว้ จากตัวอย่าง DAI/USDC V3 หากราคาของ DAI ตกลงไปถึง $0.976 ซึ่งหลุดช่วงราคาที่ Liquidity จะทำงาน การถอน LP ตอนนี้คุณจะได้เหรียญ DAI จำนวน 100% และ USDC 0% เพราะ USDC ถูกบังคับขาย จำนวนเหรียญ DAI ที่คุณจะได้ตอนถอนจะไม่ลดลงไปกว่านี้หากราคา DAI ลงต่ำไปอีก แต่ถ้าเทียบกับ V2 คุณจะขาดทุนและโดน Impermanent Loss ไปเรื่อยๆ ความเสียหายจะไม่หยุดจนกว่าคุณจะแตก LP ออกมา

แต่หากมองในข้อเสียคือเราอาจจะเจอค่าเสียโอกาสเพราะการเทขายเหรียญหนึ่งก็จะทำให้เราพลาดโอกาสในการเก็บอีกเหรียญหนึ่งเช่นกัน

การกำหนดค่าธรรมเนียม

Uniswap V2 มีค่าธรรมเนียมการเทรดต่อครั้งอยู่ที่ 0.3% แต่ใน Uniswap V3 นี้ ผู้ใช้งานสามารถใช้ Governance Token ในการโหวตเพื่อเปลี่ยนค่า Trade Fee ในแต่ละ pool เป็นค่าอื่น ได้แก่ 0.05%, 0.30% หรือ 1.00% เพื่อให้ค่า Fee มีความเหมาะสมกับความเสี่ยงของคู่เหรียญนั้นๆ เช่น คู่ Stablecoin ควรมี Fee ที่ 0.05% และคู่เหรียญที่ราคาไม่สัมพันธ์กัน เช่น ETH/DAI ควรเป็น 0.30% ส่วนเหรียญที่มีความผันผวนของราคาสูง Fee ควรเป็น 1.00%

ค่าธรรมเนียมที่จะไม่ทบต้นอีกต่อไป

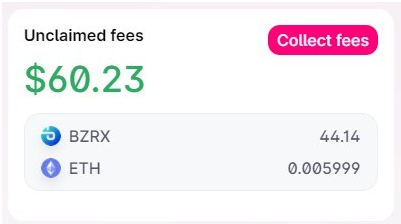

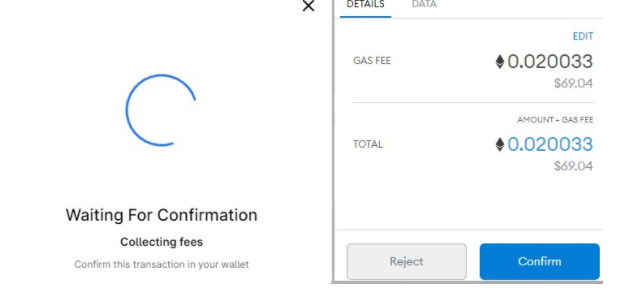

ใน Uniswap V3 นั้น LP ของเราจะอยู่ในรูปแบบ NFT และกลายเป็นว่าค่าธรรมเนียมที่เราเคยได้ใน Uniswap V2 และทบลงไปใน LP นั้นจะไม่ถูกทบอีกต่อไป แต่ค่าธรรมเนียมที่เราจะได้ใน V3 นั้นจะถูกแยกออกมา โดยที่เราต้องไปกดเคลมด้วยตนเอง

ค่าธรรมเนียมในการฝากถอน

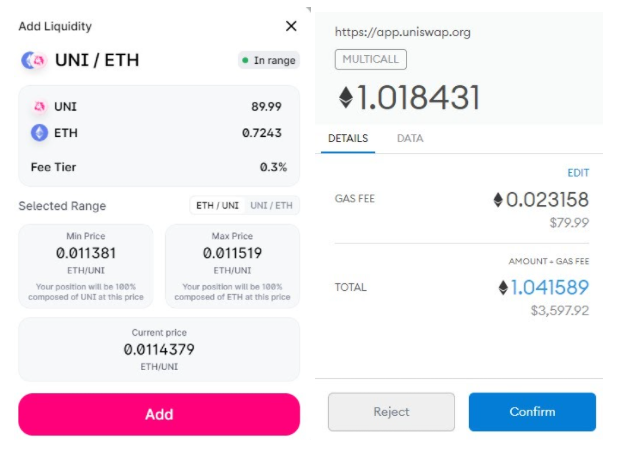

หนึ่งในสิ่งสำคัญที่คุณควรรู้ไว้คือค่าธรรมเนียมในการฝากถอนของ Uniswap นั้นแพงกว่า Pancakeswap มาก เพราะมันทำงานอยู่บน Ethereum

ในรูปนี้คือค่าธรรมเนียมประมาณ 2 หมื่นบาท ที่ใช้จ่ายสำหรับการฝากเหรียญเข้า Uniswap pool V3 ในกรณีที่เป็นการฝากเหรียญในคู่เหรียญใหม่ครั้งแรกที่ไม่เคยมีคนฝากมาก่อน

ค่าธรรมเนียมในการฝาก Liquidity ที่มี Pool อยู่แล้วจะลดลงมาพอสมควร แต่ก็ยังแพงอยู่ดีประมาณ $79 หรือ 2,400 บาท

ค่าธรรมเนียมในการกดเคลม reward จากค่าธรรมเนียม LP ที่เราฝากเหรียญเข้าไป ประมาณ $69 หรือ 2,100 บาท

วิเคราะห์ Uniswap V3

ถ้าเราดูจากที่ Uniswap V3 อ้างไว้นั้นเราจะพบว่าประสิทธิภาพของระบบนั้นดีขึ้นมากจากการที่ Price Impact น้อยลงทำให้ผู้ซื้อขายสามารถทำคำสั่งเทรดที่มีปริมาณมากได้ (ซึ่งอ้างว่าจะดีกว่าเดิมถึง 200 เท่า) แต่สุดท้ายแล้วผลกระทบสำหรับคนฝาก Liquidity ในแง่ที่ต้องจ่ายค่าธรรมเนียมที่แพงขึ้นก็ยังนับว่าสาหัสอยู่ดี

ในปัจจุบัน Volume สูงสุดของ Uniswwap V3 คือ USDC/ETH ซึ่งให้ผลตอบแทนประมาณ 93% ต่อปีในรูปแบบของค่าธรรมเนียม ซึ่งนับว่าเพิ่มขึ้นจาก V2 ที่อยู่ที่ 30% ขึ้นมาถึง 3 เท่าเลยทีเดียวแม้ว่าตัวเลข 93% นี้อาจจะไม่มากนักเมื่อเทียบกับหลายๆฟาร์ม แต่ว่ามันคือผลตอบแทนจากค่าธรรมเนียมเท่านั้นเมื่อเทียบกับฟาร์มอื่นๆที่มีการแจกเหรียญ Governance Token

ถ้าเราไม่นับค่าธรรมเนียมอันแสนแพงของ Ethereum แล้วในแง่ของเทคโนโลยีนี่เป็นจุดเปลี่ยนแปลงสำคัญของวงการ DeFi ในขั้นถัดไปเลยทีเดียว เพราะอย่างน้อยประสิทธิภาพน่าจะดีกว่าระบบเดิมอย่างน้อย 3 เท่าเลย

อย่างไรก็ตาม Uniswap นั้นได้ทำระบบ License เข้ามาป้องกันการลอกเลียนแบบเป็นเวลา 2 ปี

Uniswap V3 จะถูกคุ้มครองด้วย Business Source License 1.1 ที่จะทำให้โค้ดของ Uniswap V3 ไม่สามารถนำไปใช้ในเชิงพาณิชย์นานถึง 2 ปี (ซึ่งก็ไม่รู้ว่าจะปกป้องได้จริงไหม) ทำให้เราก็ยังไม่รู้ว่าเราจะได้เห็น Pancakeswap ที่ทำงานอยู่บน BSC Chain เอาเทคนิคนี้ไปใช้ไหม

ข้อเสียอีกอย่างคือการกำหนด Price Range ตอนฝากเหรียญนั้นอาจจะดูใช้งานยากและวุ่นวายเกินไปสำหรับ User ทุกคนในตอนนี้ ในอนาคตอาจจะมีระบบที่สามารถแนะนำได้ว่าผู้ใช้งานควรจะฝากเหรียญที่ Price Range เท่าไหร่ถึงจะได้ผลตอบแทนสูงสุด นอกจากนี้ระบบอื่นๆที่คิดจะใช้ Uniswap ก็ต้องมีการเปลี่ยนแปลงใหม่ทั้งหมดไม่ว่าจะเป็น Farm หรือ Auto compound ทำให้เราอาจจะยังไม่เห็นการเปลี่ยนไปใช้ Uniswap 3 ทั้งหมดในเร็วๆนี้แน่นอน

อ่านย้อนหลังตอนก่อนหน้าได้ตามลิงค์ด้านล่างนี้

– DeFi WTF!! Guide Book เส้นทางสู้การเป็นชาวนาดิจิทัล ตอนที่ 1 ปรับ Mindset ก่อนลงทุนใน DeFi

– DeFi WTF!! Guide Book เส้นทางสู่การเป็นชาวนาดิจิทัล ตอนที่ 5 : ผลตอบแทนที่สูงจาก DeFi ได้มาอย่างไร–

– DeFi WTF!! Guide Book เส้นทางสู่การเป็นชาวนาดิจิทัล ตอนที่ 6 DeFi Vaccine ฟาร์มยังไงไม่ให้เงินหายและสิ่งที่นักฟาร์มควรรู้