DeFi 2.0 คืออะไร

สวัสดีครับ ช่วงนี้หลายคนในวงการ DeFi น่าจะเคยได้ยินคำว่า DeFi 2.0 กันมาแน่ๆ แล้วนิยามของมันจริงๆคืออะไร และมีแพลตฟอร์มไหนบ้างเข้าข่าย DeFi 2.0 หลายคนน่าจะนึกไม่ค่อยออกเท่าไหร่ เอาจริงๆแล้วคำๆนี้เกิดจาก Tweet ของ @scupytrooples ที่ยกคำนี้มาใช้เป็นคนแรกๆ และอธิบายว่ามันคืออะไร

เอารวมๆแล้วเท่าที่ผมเข้าใจ คือ แพลตฟอร์มระดับ DeFi 2.0 จะเป็นกลุ่มที่ “ดีขึ้นทุกอย่าง” เช่น ใช้เงินต้นได้อย่างมีประสิทธิภาพ มี Tokenomics ที่ล้ำๆ ต้นทุนถูกลง และหลายตัวจะแก้ปัญหา Liquidity ให้มีประสิทธิภาพยิ่งขึ้น

ใน Thread ก็จะยกตัวอย่างหลายๆแพลตฟอร์มที่เข้าข่าย แต่เอาจริงๆพอฟังแบบนี้แล้ว ผมคิดว่าสโคปมันจะค่อนข้างกว้างกว่านั้นได้ด้วยซ้ำ วันนี้จะเลยมาแบ่งปันความคิดของผมว่า DeFi 2.0 น่าจะหมายถึงอะไรบ้างครับ

ก่อนจะเข้าเรื่อง DeFi 2.0 มาดูปัญหาปัจจุบันที่ DeFi 1.0 เจอก่อนนะครับ

ปัญหาของ DeFi 1.0

High Gas Price

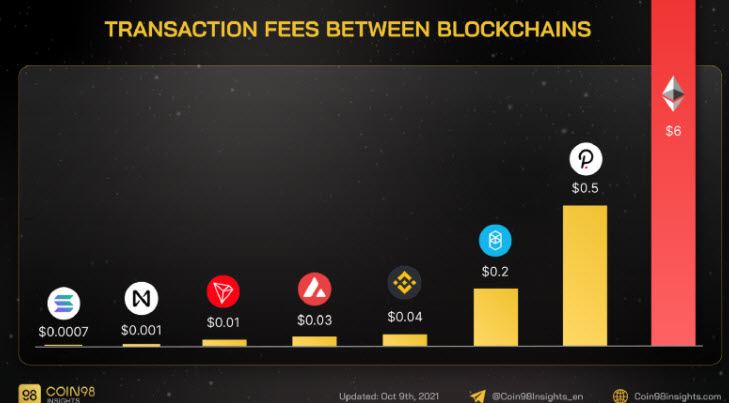

ต้นทุนสำคัญในการทำธุรกรรมแต่ละครั้งใน DeFi จำเป็นต้องเสีย Gas เสมอ ในสมัยก่อนที่ราคาเหรียญยังไม่สูง ค่าแก๊สก็ยังสู้ได้ แต่พอราคาเหรียญขึ้นแบบก้าวกระโดด ต้นทุนก็สูงขึ้นตามแบบช่วยไม่ได้ ถึงแม้ว่า ETH จะทำ London Hard Fork ก็ไม่ลด แม้ว่า BSC จะลดการใช้ 10 GWEI เหลือ 5 GWEI ก็ยังแพงกว่าสมัยก่อนอยู่ดี เห็นได้ชัดว่าถ้าเราอยากแปลง USDT เป็น USDC แค่ไม่กี่ร้อยบาท แต่ต้องเสีย Gas หลักพันบาทก็ไม่ใช่เรื่อง สิ่งนี้จึงเป็นปัญหาขัดขวางชิ้นโตที่ต้องได้รับการแก้ไข

Toxic Liquidity

ปัญหาปัญหาที่ DEX ทั่วไปพบเจอก็คือการที่ไม่มีสภาพคล่อง (Liquidity) เป็นของตัวเอง การจะขอให้คนมาเพิ่มสภาพคล่องโดยที่ไม่มีแรงจูงใจใครล่ะจะมาช่วย จำเป็นต้องเป็นแพลตฟอร์มใหญ่ที่อยู่มานานเท่านั้นที่คนอยากมาช่วยเพราะจะได้ค่าธรรมเนียม (Trading Fee) จากการแลกเปลี่ยนเยอะ แล้วทีนี้แพลตฟอร์มเกิดใหม่ที่ไม่มีคนแบคดีล่ะจะทำอย่างไร?

จึงเกิดไอเดียเรื่องการแจก Governance Token ให้คนที่เข้ามาเพิ่มสภาพคล่อง ใครที่เคยฟาร์มน่าจะรู้กันดีว่า APR ที่เราได้รับนั้นๆแบ่งเป็น 2 ส่วน คือ Trading Fee และ Governance Token แต่เชื่อไหมครับว่า APR สูงๆนั้นล้วนมาจาก Governance Token เกือบทั้งหมด!

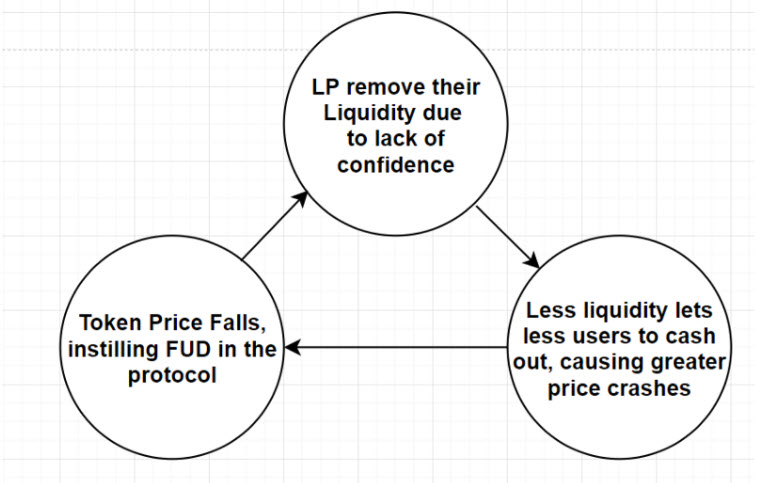

ทีนี้เหรียญที่ได้มานั้น ถ้ามันเอาไปทำอะไรต่อได้คนก็คงอยากถือต่อแหละ แต่เอาตรงๆ Use case มีน้อยมากๆๆๆ มีไม่กี่แพลตฟอร์มเท่านั้นที่ยังรักษาไว้ได้อยู่ เพราะคนที่ฟาร์มได้มาเมื่อไม่เห็นประโยชน์ก็จะเทขายกันเป็นส่วนใหญ่ ทีนี้ราคาก็จะค่อยๆตกไปเรื่อยๆตราบเท่าที่ยังมีคนฟาร์มอยู่

จนถึงจุดหนึ่งที่ราคาตกหนักจน APR จากการฟาร์มไม่คุ้ม เค้าก็จะถอน Liquidity ออกแล้วย้ายไปฟาร์มที่อื่น กลายเป็นว่าแพลตฟอร์มก็ดึงดูด Liquidity ระยะยาวไว้ไม่ได้

Inefficient Capital

ปัจจุบันการกู้ยืมในโลก DeFi นั้นยังต่างกับของโลกจริง การจะยืมอะไรใครนั้นต้องวางสินทรัพย์ค้ำประกันก่อน เพราะฉะนั้นการกู้ยืมจึงไม่เหมือนธนาคารในโลกจริงที่เราแค่เป็นคนที่มีเครดิตดีก็สามารถกู้หรือยืมเงินเครดิตจ่ายไปก่อนโดยที่ไม่ต้องมีอะไรค้ำ ดังนั้นการกู้ยืมใน DeFi จึงเหมือนการไปจำนำมากกว่า ยกตัวอย่างเช่น MakerDAO เราสามารถวาง ETH มูลค่า 100 ดอลลาร์เพื่อกู้ DAI ออกมาได้สูงสุด 66 ดอลลาร์เท่านั้น เผื่อว่าราคา ETH ตก คนปล่อยจำนำจะได้รีบขายสินทรัพย์เพื่อแลกกับ DAI ที่ให้ไปได้ เพราะฉะนั้นการใช้เงินทุนจึงยังไม่มีประสิทธิภาพเท่ากับโลกจริงด้วยซ้ำ)

โดยสรุปแล้วทั้ง 3 ปัญหานี้ทำให้ DeFi 1.0 ยังต้องการการพัฒนาอีกมากเพื่อที่ะทั้งอำนวยความสะดวกแก่ผู้ใช้งานหรือทำให้แพลตฟอร์มมีความยั่งยืนมากกว่านี้

การกำเนิดของ DeFi 2.0

ด้วยปัญหาหลายๆอย่างที่ DeFi 1.0 พบเจอ แพลตฟอร์มในยุคถัดไปจึงสร้างขึ้นมาโดยต้องการแก้ปัญหาต่างๆเหล่านี้ โดยผมจะแบ่งออกเป็นหัวข้อเช่นเดิมว่าปัญหาแต่ละอย่างมีอะไรบ้าง แต่การแก้ปัญหานั้นบางหัวข้อก็จะมีหลายวิธีและแต่ละวิธีนั้นผมจะทำเพียงอธิบาย Concept ให้เข้าใจภาพรวม จะไม่ได้เจาะลึกแต่ละวิธีการเพราะกลัวว่าจะยาวเกินไป ถ้าผู้อ่านสนใจให้ขยายความเรื่องไหนเป็นพิเศษก็สามารถ Comment มาได้ครับ

วิธีแก้ไข

ปัญหาที่ 1: High Gas Price

วิธีแก้: Layer 2 และ Alternative Layer 1

Layer 2 และ Alternative Layer 1

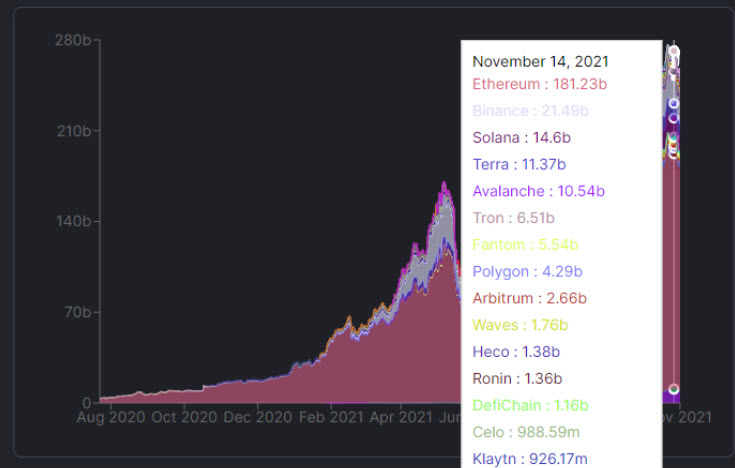

รูปด้านบนที่แสดงอยู่นี้คือ Total Value Blockchain ในวันที่ 6 สิงหาคม 2020 เปรียบเทียบกับวันที่ 14 พฤศจิกายน บ่งบอกว่าวงการนี้เติบโตอย่างมากและยังมี Chains ใหม่ๆเกิดขึ้นเต็มไปหมด และพวกนี้แหละที่คิดทางออกสำหรับปัญหา Gas Price ไว้ เช่น Solana, Avalanche, Fantom, Klaytn ที่เป็น Alternative Layer 1 Blockchain กลุ่มนี้ทั้งเร็วและค่าทำธรกรรมถูก หรือจะเป็น Polygon, Arbitrum, Optimism ที่ประกาศตัวเป็น Layer 2 ของ Ethereum ก็มี Gas Price ที่ถูกและเร็วขึ้นเช่นกัน กลุ่มนี้จะเป็นตัวเลือกเสริมประสิทธิภาพให้ Chain หลักทำให้ใช้งานได้ดียิ่งขึ่น

ปัญหาที่ 2:Toxic Liquidity

วิธีแก้ Protocol-Owned Liquidity หรีอ Decentralized Market Maker

Protocol-Owned Liquidity (POL)

ต้นเหตุหลักของปัญหานี้ก็คือการที่แพลตฟอร์มไม่มี Liquidity เป็นของตัวเอง จึงมีแพลตฟอร์มหนึ่งได้คิด Concept Protocol-owned Liquidity (POL) ขึ้นมา ความหมายก็คือก็ที่จะทำให้แพลตฟอร์มมี Liquidity เป็นของตนเอง แพลตฟอร์มที่เป็นผู้ริเริ่มและประสบความสำเร็จอย่างมากคือ OlympusDAO ที่ใช้ Concept นี้ในการขาย OHM (Gov Token ของ OlympusDAO) ราคาส่วนลดโดยต้องใช้ LP token ในการซื้อ

เมื่อเห็นว่าวิธีการนี้ค่อนข้างได้รับผลตอบรับดีจึงเปิดแพลตฟอร์มใหม่ชื่อ Olympus Pro ในการสร้างตลาดให้แพลตฟอร์มอื่นๆนำ Governance Token ของตนเองมาขายในราคาส่วนลด เพื่อแลกกับ LP token ที่เป็น Liquidity Pool ให้กับแพลตฟอร์ม

ดีลนี้ Win-Win ทั้งสองฝ่าย ผู้ซื้อก็ได้รับ Governance Token ในราคาส่วนลด จะชิงขายทำกำไร หรือถ้าอยากถือยาวก็มีต้นทุนที่ต่ำเช่นกัน ส่วนผู้ขายก็ได้ Liquidity เป็นของตนเอง ซึ่งเป็นจุดที่สำคัญมากเพราะะ Liquidity นี้แพลทฟอร์มไม่ต้องแบ่งกำไรกับคนฝากเผมือนแพลทฟอร์มอื่นๆ หากแพลตฟอร์มไม่ชิงแตก LP เองก็จะอยู่ไปตลอด

ส่วนที่ทำให้ Olympus น่าสนใจนั้นคือการที่ Governance Token ของ Olympus นั้นถูกรองรับด้วย Reserve ส่วนหนึ่งที่พร้อมจะ Buy Back เมื่อราคา Governance Token ตกถึงจุดหนึ่งจะมี Floor Price เสมอ

เพราะปัญหาคือ Governance Token ในทุกวันนี้นั้นจับต้องได้ค่อนข้างยากเพราะการที่เหรียญนั้นไว้โหวตเพียงอย่างเดียวทำให้ผู้ใช้งานจำนวนไม่มากจะเห็นคุณค่า ซึ่งเราจะเห็นว่ามีหลายแพลทฟอร์มที่พยายามเพิ่ม Utility ของเหรียญไม่ว่าจะให้เอาเหรียญไป Stake เพื่อรับ Airdrop ไปจนถึง Buy Burnback แต่มันก็ยังจับต้องได้ยาก

การที่แพลทฟอร์มมี Liquidity ที่พร้อม Buy Back จึงเป็นการสร้างมูลค่าฐานเพิ่มเติมขึ้นมาทำให้ Governance Token นั้นเป็นอะไรที่เข้าใจง่ายและจับต้องได้ เพราะหากแพลทฟอร์มที่ไม่มี Liquidity เป็นของตัวเองก็จะต้องเผชิญปัญหา Toxic Liquidity ที่พร้อมจะดึงเงินออกตลอดเวลาและเมื่อ Liquidity ของแพลทฟอร์มลดลงนั้นก็จะส่งผลให้ Governance Token ราคาลดลง

อย่างไรก็ตาม OlympusDAO นั้นตั้งอยู่บน Ethereum Chain ทำให้เราอาจจะมีต้นทุนค่าแก๊สที่แพงเกินไป ผมมีแพลตฟอร์มที่ Fork OlympusDAO มาแต่ตั้งอยู่บน Avalanche Chain ที่มีค่าแก๊สไม่ถึง 1 ดอลลาร์ ชื่อว่า Wonderland ครับ ใครสนใจอยากทดลองให้ไปลองใช้แพลตฟอร์มนี้แทนดีกว่า

รายละเอียดแบบลึกๆไปอ่าน ที่นี่ ผมกับพี่หาญเขียนแบบละเอียดไว้แล้วครับ

Decentralized Market Maker (DMM)

อย่างไรก็ตาม มีอีกแพลตฟอร์มหนึ่งที่คิดในมุมที่ต่างออกไป เขามีความคิดว่าถ้าเราทุกคนรวมเงินไว้ก้อนหนึ่งไว้แล้วให้คนในกลุ่มร่วมกันโหวตว่าแพลตฟอร์มไหนควรได้เงินตรงนี้ไปสร้างเป็น Liquidity จะเป็นทางออกที่ดีเช่นกัน เพราะการร่วมมือกันจะทำให้แบ่งสรรเงินได้อย่างมีประสิทธิภาพและตรงความต้องการมากขึ้น จึงมีคำเรียกว่าเป็น Decentralized Market Maker (DMM)

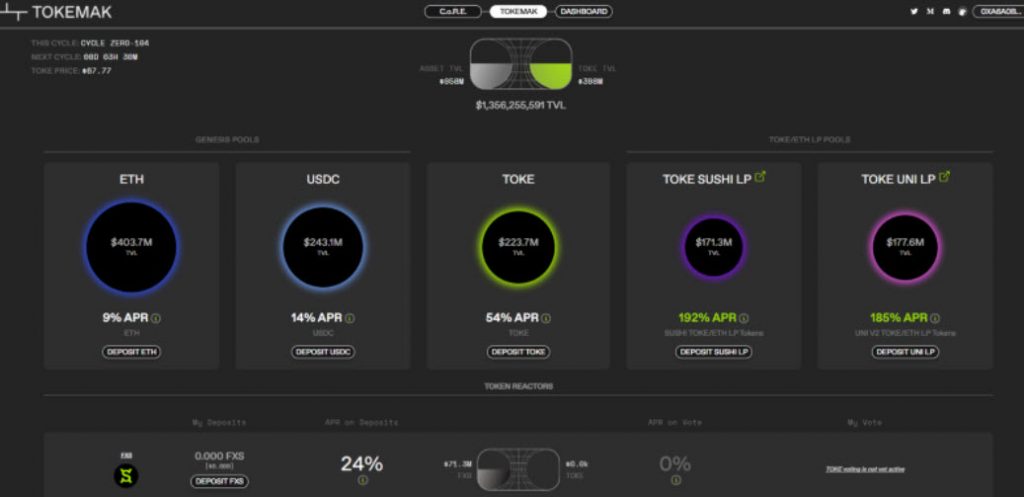

แพลตฟอร์มจะมีเตาปฏิกรณ์ (Reactor) เป็นแหล่งสะสมเงินที่ทุกคนฝากเข้ามา ฝั่งหนึ่งจะเปิดให้ฝาก USDC และ ETH เพื่อใช้เป็นคู่ pair กับ Governance Token อีกฝั่งหนึ่งก็จะให้ฝาก Governance Token ที่ได้รับการคัดเลือกมาจากผู้ถือ TOKE (Gov Token ของ Tokemak)

การฝากนั้นจะเป็น Single-Staked Asset แต่เบื้องหลังนั้นก็จะนำไปผู้ LP ต่ออยู่ดี หลายคนอาจจะคิดว่าจะมีความเสี่ยงเรื่อง Impermanent Loss หรือไม่ ก็ต้องบอกเลยว่าแพลตฟอร์มนั้นมีระบบชื่อ Guardrail ไว้รองรับปัญหานี้ ทำให้มั่นใจได้ว่าการแลกคืนจะยังได้รับ 1:1 เสมอ

การคัดเลือกแพลตฟอร์มที่จะได้เข้าร่วมเรียกว่า Collateralization of Reactors Event (C.o.R.E.) โดย 1 TOKE = 1 VOTE สิทธิ์ที่จะได้เข้า Reactor จะมีทั้งหมด 5 สิทธิ์ เมื่อคัดได้แล้วก็จะให้สภาพคล่องแก่แพลตฟอร์มที่ได้รับเลือกในระยะเวลาหนึ่ง ปัจจุบันเปิดเป็น C.o.R.E.2. แล้ว ผู้ชนะคือ Shapeshift, Visor, Synthetix, Illuvium และ APWine

รายละเอียดแบบลึกๆไปอ่าน ที่นี่

โดยรวมแล้วก็เป็นอีกหนึ่งก็การแก้ปัญหาที่ได้รับความนิยมอย่างมากเพราะภายใน 2 อาทิตย์นับจากวันเปิดตัวมี TVL สูงถึง 1,200 ล้านดอลลาร์ทันที ในขณะที่ OlympusDAO มี TVL สูงถึง 3,800 ล้านดอลลาร์ และ Olympus Pro สร้าง Liquidity ได้แล้วถึง 14 ล้านดอลลาร์

ปัญหาที่ 3: Inefficient Capital

วิธีแก้: Concentrated Liquidity, LP Token Optimization และ Unlock Optimization

Concentrated Liquidity

ปัญหาอีกอย่างหนึ่งของการใช้ Automated Market Maker (AMM) ของ Decentralized Exchange (DEX) ทั้งหลายนั้นคงพบเรื่องการใช้เงินที่ไม่มีประสิทธิภาพ เพราะ AMM นั้นส่วนใหญ่จะใช้สมการ X*Y=K ทำให้ Liquidity มีไม่พอ Volume จะเกิด Slippage ที่สูง แล้วเงินที่ใส่ลงไปนั้นจะกระจายอยู่ทุกราคา

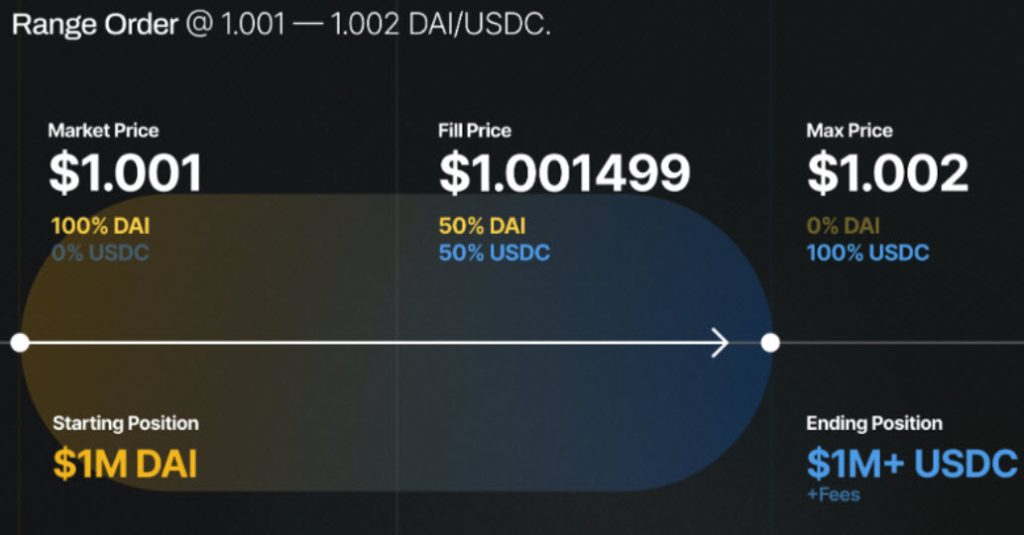

Uniswap V3 เข้ามาแก้ปัญหานี้โดยการที่ผู้เพิ่มสภาพคล่องสามารถเลือก Range ราคา ที่เราจะเพิ่มสภาพคล่องได้ ทำให้เงินทุนเราไม่ต้องกระจายอยู่ทุกราคา อ่านแล้วอาจจะงง ผมจะขอยกตัวอย่างและกันครับ

ผมมี USDC และ DAI จึงต้องการเพิ่มสภาพคล่องคู่นี้ ผมคิดว่าราคา DAI น่าจะอยู่ระหว่าง 1.001–1.002 USDC จึงต้อง Range ไว้เท่านี้ จากเดิมที่ปกติราคา DAI ที่เราเพิ่มสภาพคล่องจะมี Range 0 — Infinity ทำให้เงินทุนผมกระจุกตัวอยู่เพียงจุดเดียวและได้รับส่วนแบ่งใน Range นั้นมากขึ้น

Uniswap V3 ลองคำนวณแล้วว่าการเลือก Range ระหว่าง 0.999–1.001 จะใช้เหมือนใช้เงินทุนมากกว่าเดิม 2,000 เท่า! หรือก้คือจะได้รับผลตอบแทนเพิ่มขึ้นจากเดิม 2,000 เท่าเช่นกัน ถึงแม้ว่าสุดท้ายคนจะเห็นโอกาสนี้และแห่กันเช้าไปออกันจน APR คงไม่ได้สูงเว่อแบบนี้ แต่ก็ถือว่าเป็นวิธีการแก้ปัญหาที่ตรงประเด็นมากเช่นกัน

รายละเอียดแบบลึกๆไปอ่าน ที่นี่

LP Token Optimization

อย่างที่เราทุกคนทราบกันดีว่าการเพิ่มสภาพคล่องเข้าไปในแพลตฟอร์มนั้น การที่เราจะรู้ได้ว่าเงินของเรานั้นไม่ถูกตุกติกให้ไปโดยที่ไม่รู้ว่าจะเอาคืนยังไงนั้นคือการได้ LP Token กลับมาใน Wallet เรา และส่วนใหญ่แล้วการได้ร้บ Governance Token ก็คือการนำ LP Token ไปฝากไว้กับแพลตฟอร์มนั่นเอง

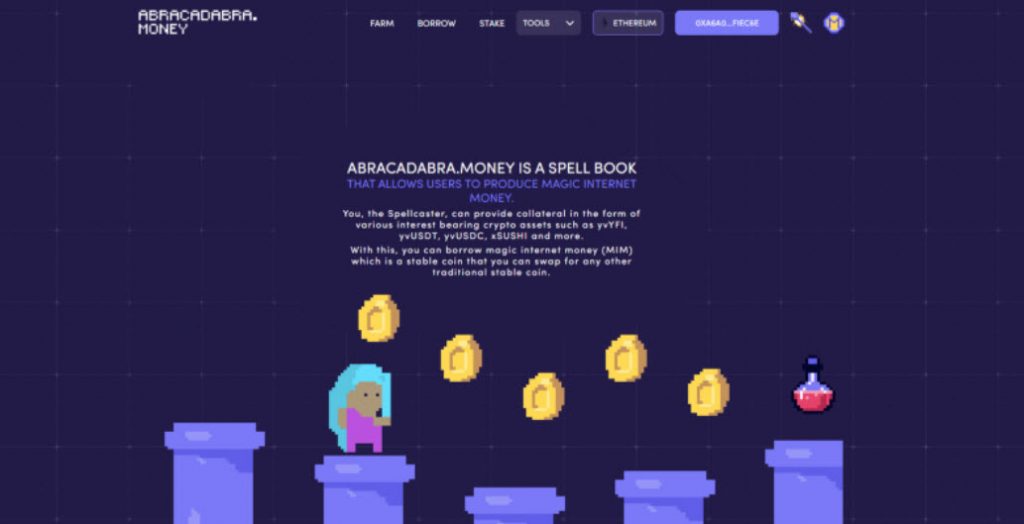

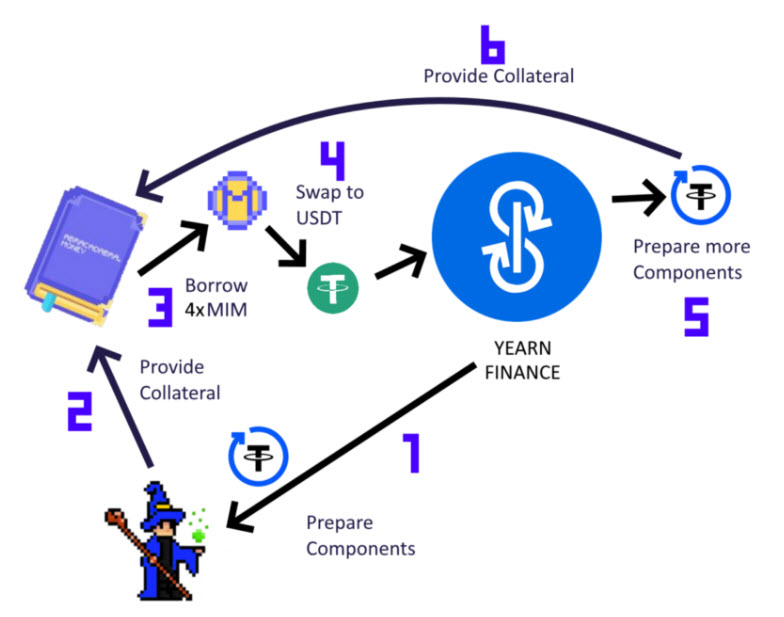

แต่สำหรับ Abracadabra นั้นมีวิธีการใช้ LP Token นั้นในวิธีที่ดีกว่า ด้วยความที่ LP Token นั้นคือสัญญาที่เราเพิ่มสภาพคล่องไปด้วยเหรียญอะไรและมูลค่าเท่าไหร่ สิ่งนี้ก็เปรียบเสมือนตั๋วที่มีมูลค่าเท่านั้นเช่นกัน

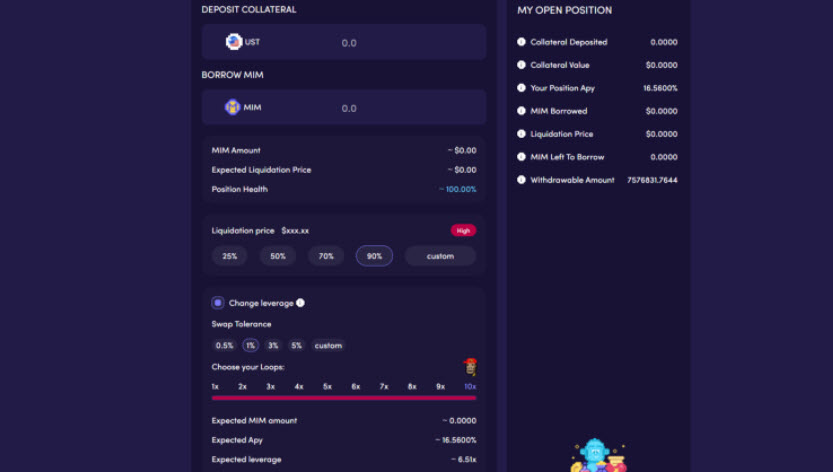

Abracadabra เลยเกิดไอเดียว่าไหนๆ LP Token ก็มีมูลค่าเหมือนกันนิ่ เราเปิดทางเลือกอีกทางให้นำ LP Token นั้นมาค้ำเพื่อกู้ MIM (Stablecoin ของ Abracadabra) ได้เช่นกัน โดยยิ่งดีขึ้นไปอีกถ้า LP Token นั้นเป็นของ Stablecoin เราจะอนุญาตให้กู้ได้สูงสุดถึง 90% ของมูลค่าเงินต้ำประกันนั้น!

ยังไม่จบแค่นั้นครับ

MIM ที่กู้มาได้นั้นเราจะเอาไปทำอะไรต่อดีล่ะ? ถ้าจะเอามาซื้อของในชีวิตก็ได้ เพราะดอกเบี้ยจากการกู้นั้นส่วนใหญ่จะต่ำกว่า Trading Fee ที่ค่อยๆสะสมจนโตขึ้นจาก LP Token ทำให้สุดท้ายเราอาจจะไม่ต้องคืน MIM เลยก็ได้เพราะเมื่อ Trading Fee เพียงอย่างเดียวก็เพียงพอในการทยอยจ่ายดอกเบี้ยและไถคืนเงินต้นอีกด้วย

หรือจะเอา MIM ไปฝากเพื่อรับ SPELL (Governance Token ของ Abracadabra) ที่จะสะสมค่าธรรมเนียมทุกอย่างใน Abracadabra มาแจกจ่ายให้คน Stake SPELL

หรือทางเลือกสุดท้ายที่พิเศษที่สุด เราขาย MIM เป็น Stablecoin แล้วฝากที่ Curve แล้วนำ LP Token นั้นมาวนกู้ MIM ต่อก็เป็นอีกทางเลือกที่น่าสนใจเช่นกัน

อยากบอกว่าวิธีการนี้ไม่ใช่เป็นท่าพิสดารเลย เพราะจริงๆแล้ว Abracadabra มีปุ่มที่กดทีเดียวทำให้เลยด้วยซ้ำครับ นอกจากนี้ยังเลือกได้ว่าจะทำวนซ้ำกี่รอบ โดยเลือกได้สูงสุดที่ 10 รอบเลยทีเดียว แพลตฟอร์มประมาณการณ์ว่าถ้ากู้ 90% ของมูบค่าเงินค้ำและวน 10 รอบ จะได้ผลตอบแทนมากกว่าเดิม 6.51 เท่า (แต่โอกาสโดน Liquidate ก็มากขึ้นเช่นกัน)

รายละเอียดแบบลึกๆไปอ่าน ที่นี่

ในหมวดนี้ยังมีอีกแพลตฟอร์มอื่นที่สามารถทำ LP Token Optimization ได้ดีเช่นกัน คือ Lido Finance และ Mirror Finance

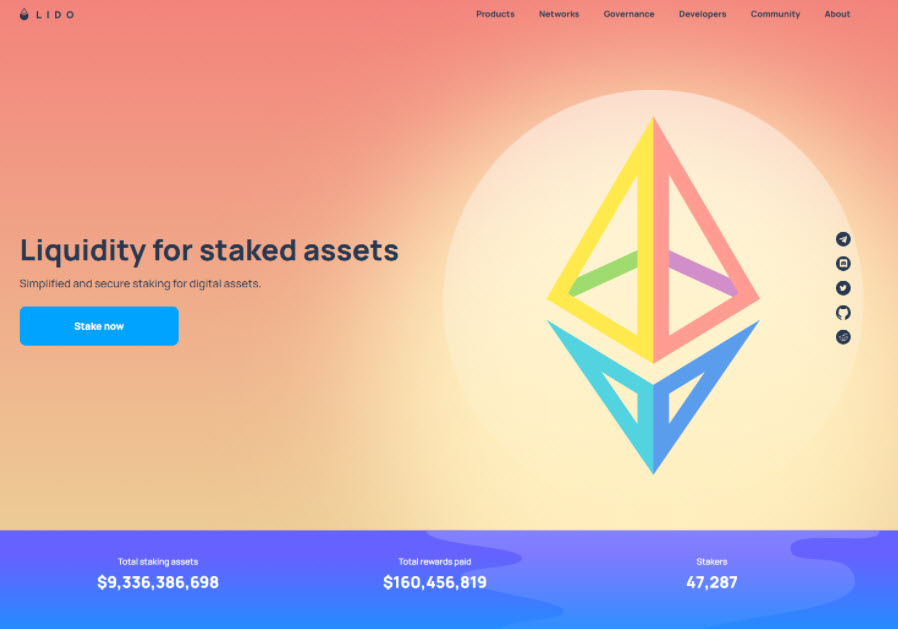

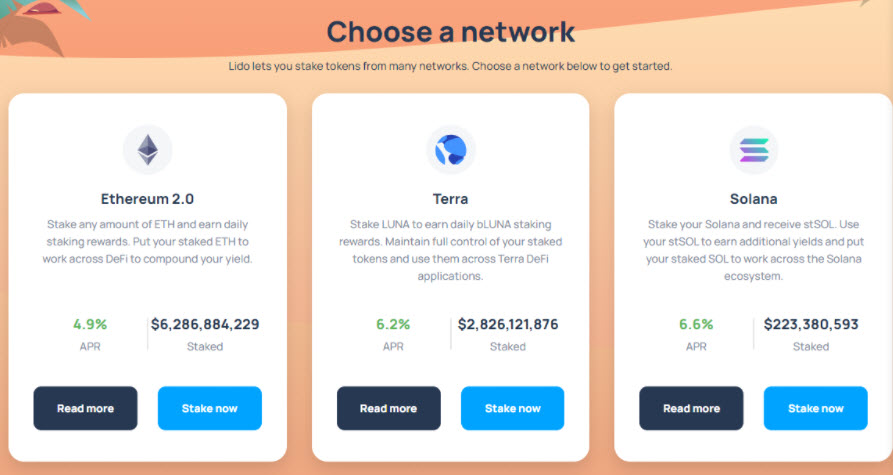

Lido เกิดขึ้นเพื่อแก้ปัญหาการเป็น Validator Node ครับ Validator Node ของ Ethereum นั้นจำเป็นต้อง Stake 32 ETH (142,165.39 บาท) ขั้นต่ำเพื่อทำ Proof of Stake หลายคนที่มี ETH ไม่ถึงจึงไม่สามารถเข้าร่วมได้เลย Lido จึงตั้งขึ้นมาเพื่อแก้ไขปัญหานี้ โดยเปิดรับให้ทุกคนมารวม ETH ที่แพลตฟอร์มเท่าไหร่ก็ได้ จะได้สิทธิ์เหมือนเป็น Validator ทุกประการ

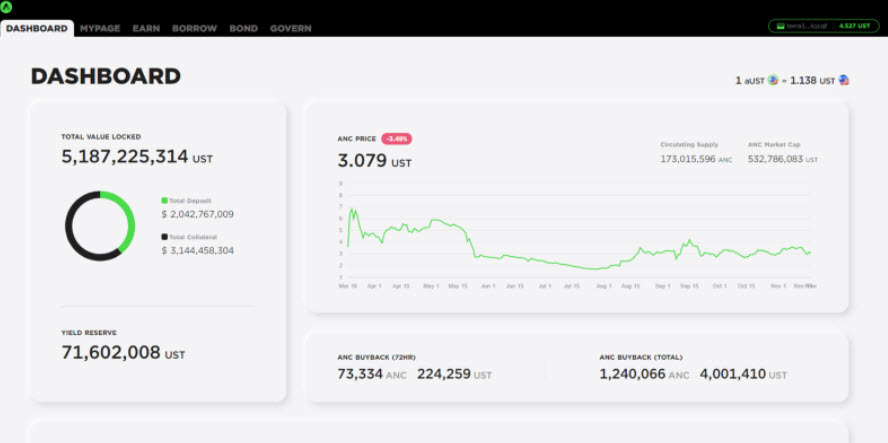

โดย ETH ที่ Stake ไว้นั้นจะได้รับ stETH เป็นสัญญาในการฝาก ซึ่งสัญญานี้ Anchor Protocol บน Terra Chain เห็นค่าของมัน

เราสามารถ Bridge stETH บน Ethereum Chain มายัง Terra Chain แล้วแปลง stETH เป็น bETH บน Anchor เพื่อเป็นสินทรัพย์ค้ำประกันในการกู้ UST ได้เช่นกัน

ปัจจุบัน Lido ไม่ได้เปิดรับในการเป็น Validator Node ของ Ethereum เท่านั้น ตอนนี้สามารถฝาก LUNA เพื่อเป็น Terra Validator และ SOL เพื่อเป็น Solana Validator ได้แล้ว

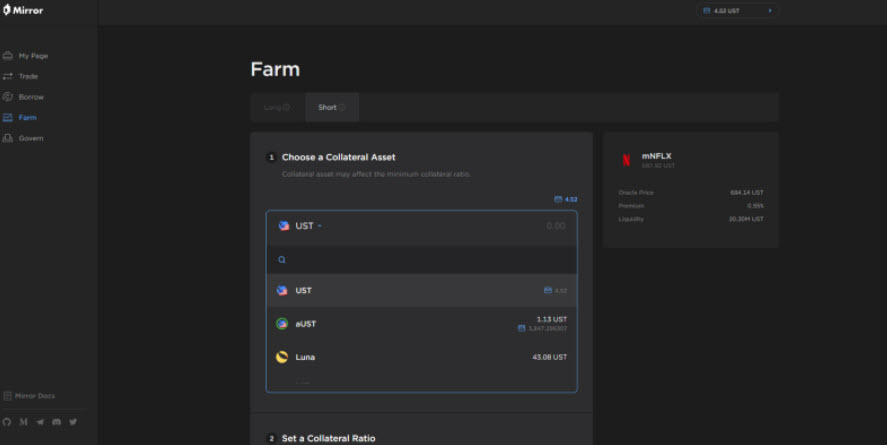

สมัยก่อน การฝาก 1 UST ใน Anchor Protocol จะได้รับ aUST Token เป็นสัญญาในการฝากแต่ยังไม่สามารถนำมาทำอะไรได้ ปัจจุบันนี้ aUST สามารถนำมาค้ำเพื่อ Short Farm ใน Mirror Protocol ได้แล้วครับ ทำให้เงิน 1 UST ก็ยังได้รับ 20% APY อยู่ และยังได้รับ APR จากการ Short Farm อีกด้วย

จึงเกิดการฟาร์มรูปแบบใหม่ที่ความเสี่ยงน้อยมากใกล้เคียงกับการฝาก Anchor แต่ได้ APR สูงกว่าเรียกว่า Delta Neutral โดยทำบน Mirror Finance ซึ่งเป็นการเก็งหุ้นขึ้นและลงพร้อมๆกัน ทำให้เราไม่มีความเสี่ยงเรื่องราคาขึ้นลง และยังได้รับผลตอบแทนจากการ Long Farm และ Short Farm อีกด้วย ข้อเสียคือการปิด Short Farm จะต้องเสียค่าธรรมเนียม 1.5% เพราะฉะนั้นจึงควรนั่งแช่นานๆและไม่ควรเปิดปิดบ่อยๆ

รายละเอียดเพิ่มเติมอ่าน ที่นี่

Unlock Optimization

ผู้อ่านเคยเจอบางแพลตฟอร์มที่บอกเราว่าถ้าคุณ Lock Governance Token ไว้กับเรา เราจะ Boost APR ของ Pool ที่คุณฟาร์มอยู่นึเปล่าครับ วิธีนี้เป็นหนึ่งในวิธีการใช้งาน Governance Token อย่างหนึ่งที่จูงใจให้คนไม่เทขายมันอย่างเดียว เราจะเห็นโมเดลนี้กับหลายแพลตฟอร์ม เช่น Tranchess และ Curve

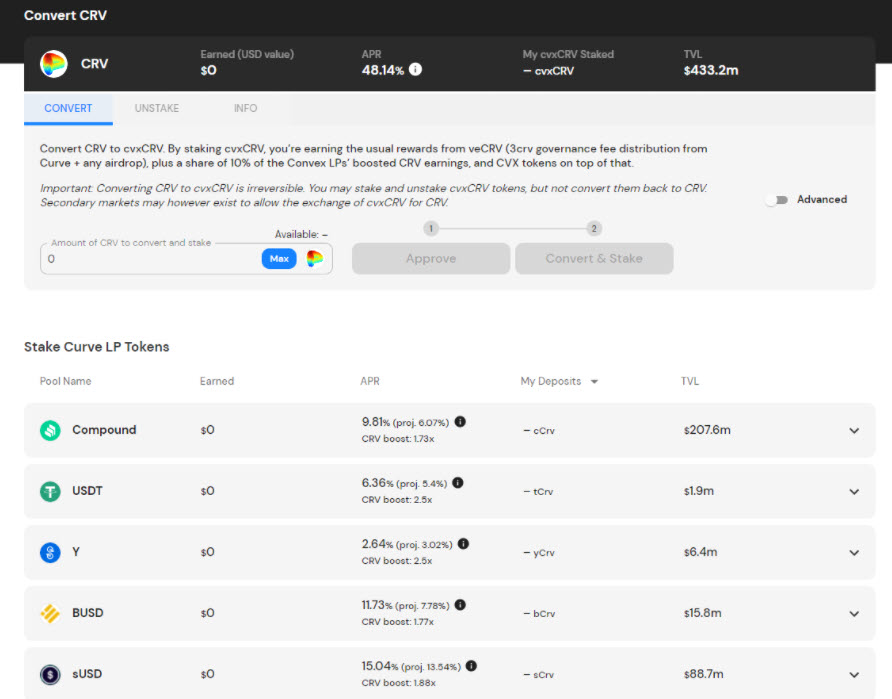

Convex นั้นเป็นแพลตฟอร์มที่ต่อยอดจาก Curve โดยมีทีมพัฒนาจาก Curve มาช่วยครับ Covex ได้รับความนิยมอย่างมากระดับ TVL 15,000 ล้านดอลลาร์ เป็นอัดับ 3 ของทั้งหมด โดยปกติแล้วการ Lock CRV (Gov Token ของ Curve) ไว้ใน Curve จะได้รับ veCRV เยอะนัอยตามจำนวนปีที่ลอค มีระหว่าง 1–4 ปี ค่า Fee บนแพลตฟอร์มจะมาสะสมให้คนที่ถือ veCRV และสิ่งนี้ใช้เป็นสิทธิ์ในการโหวตเพื่อ Boost Pool ได้อีกด้วย

Convex มี 2 Options คือ

- ฝาก CRV กับ Convex จะได้ค่า Fee และสิทธิประโยชน์ต่างๆเท่ากัน และเหนือกว่าเพราะจะให้ Fee ของ Convex เพิ่มด้วย โดยการฝาก CRV ที่นี่จะได้รับ cvxCRV และไม่สามารถแปลงกลับเป็น CRV นอกจากนี้สามารถนำ cvxCRV ไปค้ำแล้วกู้ MIM ใน Abracadabra ต่อได้เช่นกัน

- LP Token ที่คุณไม่ได้ใช้ทำอะไรตอนฝาก Curve เอามา Stake ไว้ที่เราสิ่ เราจะ Boost ให้เหมือนกันเลย และยังได้รับ CVX เหรียญ Governance Token เพิ่มติมด้วย โดยที่การ Boost นั้นก็มาจากการใช้ CRV ของกลุ่มด้านบนมา Boost นั่นเอง

เมื่ออ่านหลักการทำงานผู้ใช้งานจึงแทบไม่มีความเสี่ยงเพิ่มเลย และยังได้ใช้ประโยน์จาก LP Token ที่ไม่ได้ใช้งาน แพลตฟอร์มนี้จึงได้รับความสนใจมาแม้จะเปิดได้เพียง 6 เดือนเท่านั้น

ความสามารถในการทำกำไร

นอกจาก DeFi 2.0 จะใช้แนวคิดใหม่ที่แหวกแนวและไม่เหมือนใครมาก่อน ความสามารถในการทำกำไรของมันก็ดีกว่าแพลตฟอร์ม DeFi 1.0 เช่นกัน ผมจะยกตัวอย่างของ Abracadabra ให้ดูนะครับ

จากข้อมูลของ ByeByeDai ซึ่งเป็นเว็บเปรียบเทียบ Abracadabra กับ MakerDao แพลตฟอร์ม DeFi 1.0 ที่เปิดให้วางสินทรัพย์เพื่อกู้ DAI Stablecoin ชี้ให้เห็นชัดเลยว่าประสิทธิภาพของ Abracadabra นั้นดีกว่า MakerDao หลายเท่าเนื่องจาก TVL ของ Abracadabra เล็กกว่า MakerDao ถึง 4.23 เท่า แต่ค่าธรรมเนียมที่แพลตฟอร์มได้รับนั้นสูงกว่าถึง 1.42 เท่า และเมื่อเทียบ $MIM Supply แล้วยังเป็นเพียง 30% ของ $DAI Supply จึงตีความได้ว่า Abracadabra ยังมีพื้นที่เติบโตได้อีกมาก และหากว่า MIM ได้รับการยอมรับเทียบเท่ากับ DAI จนมีการใช้อย่างแพร่หลาย และได้ทดสอบผ่านวิกฤตช่วงตลาดตกหนักเท่ากับ DAI แล้วรอดมาได้ Abracadabra ก็น่าจะเป็นอีกแพลตฟอร์มที่น่าจับตาเมหือนกัน

ความเสี่ยง

อย่างที่ทุกคนทราบกันดีว่า DeFi 2.0 ยังเป็นเรื่องใหม่และยังไม่ได้ผ่านพ้นวิกฤตหนักๆเพื่อทดสอบว่าแพลตฟอร์มของมันอยู่รอดได้จริงหรือไม่ ความเสี่ยงเรื่อง Code Bug ก็อาจจะมีได้แม้ว่าจะผ่านการ Audit แล้วก็ตาม เพราะฉะนั้นก่อนการลงทนควรจะศึกษาของมูลให้ดีก่อนตัดสินใจ และควรบริหารความเสี่ยงของตัวเองให้ดีนะครับ

สรุป

ทั้งหมดนี้ก็เป็น DeFi 2.0 ในความคิดของผม หลายๆเรื่องเช่น Layer 2 ก็เป็นสิ่งที่เราเห็นพัฒนาการของมันมานาน แต่บางแพลตฟอร์มเช่น Abracadabra ก็เป็นแพลตฟอร์มที่เกิดมาได้ไม่นาน วิวัฒนาการของ DeFi ในตอนนี้ผมคิดว่ายังเป็นเพียงช่วงเริ่มต้นเท่านั้น เราได้ยินคำนี้มาไม่กี่ปีเอง มันจะต้องมีการต่อยอดให้ดีขึ้นได้กว่านี้อย่างแน่นอน DeFi 2.0 รอบนี้ก็อาจจะมีบางแนวคิดที่ล้มเหลว แต่ความล้มเหลวนี้แหละมันจะเป็นบทเรียนำไปต่อยอดเช่นเดียวกับ DeFi 2.0 ก็เกิดมาจากความล้มเหลวของ DeFi 1.0 อย่างไรก็ตามเราก็ควรศึกษาวิวัฒนาการของมันไว้เพื่อที่จะได้เข้าใจว่าเรากำลังลงทุนอยู่กับอะไรและอนาคตมันน่าจะไปทางไหนเพื่อที่จะนำข้อมูลมาวิเคราะห์เพื่อใช้ในการลงทุนของเราได้ครับ

บทความนี้เขียนโดย Parit Boonluean