ในบทความนี้ จะสำรวจ 3 หัวข้อ:

- ความสำคัญของ open sourcing yield strategies (และ open source โดยทั่วไป) เนื่องจากเกี่ยวข้องกับการสร้างระบบการเงินแบบกระจายที่สมบูรณ์ (aka DeFI)

- การวิเคราะห์ Bollinger bands เป็น LP strategy

- มองไปข้างหน้าด้วยกลยุทธ์อื่น ๆ ที่วางแผนที่จะดำเนินการ

ประโยชน์ของโอเพ่นซอร์ส

วันที่ 19 กรกฎาคม Credmark ได้เปิดตัวผลิตภัณฑ์สำหรับผู้บริโภคตัวแรกคือ SmartPool ในรูปแบบเบต้า นอกจากการเปิดตัวแล้ว ยังได้เปิดเผยข้อมูลเชิงลึกบางอย่างที่ทำในขณะทดสอบกลยุทธ์ย้อนหลัง และตัดสินใจแชร์ข้อมูลดิบนั้นต่อสาธารณะ

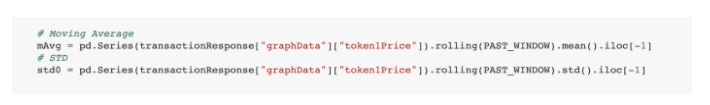

นอกจากนี้ยังแบ่งปัน code ที่ขับเคลื่อนเครื่องมือ โดย code นี้จัดเก็บไว้ใน jupyter notebook ซึ่งประกอบด้วยความคิดเห็นและคำอธิบายโดยละเอียดเกี่ยวกับวิธีการทำงานของกลยุทธ์

นี่เป็นก้าวแรกในการเดินทางของเราเพื่อบรรลุเป้าหมายที่เราวางไว้ใน white-paper โดยในขั้นต้น เราต้องการสร้างแพลตฟอร์มที่ชุมชนของเราไม่เพียงแต่สร้างแบบจำลองเท่านั้น แต่ยังต้องรับผิดชอบต่อกันและกันด้วย และในอนาคต เราวางแผนที่จะมีระบบที่กระตุ้นความรับผิดชอบผ่านระบบการกำกับดูแลอัตโนมัติที่ให้รางวัลแก่ตัวแทนที่วิจารณ์และปรับปรุงแบบจำลองที่สร้างขึ้นบนแพลตฟอร์มของเรา

อย่างไรก็ตาม ในระยะสั้น เราต้องทำสิ่งต่างๆ ด้วยตนเองมากขึ้น การรักษาสิ่งต่าง ๆ ภายใน Liquidity Providing เราได้เห็นแล้วว่าข้อมูลและข้อมูลเชิงลึกที่ขับเคลื่อนโดยชุมชนจะเป็นประโยชน์ได้อย่างไร ตัวอย่างที่ชัดเจนที่สุดคือหนึ่งใน Dune dashboards ที่ชอบที่สุด Uniswap v3 Vault Performance:

เราได้เห็น Hayden James อภิปรายออนไลน์เกี่ยวกับกลยุทธ์ v3 ที่เหมาะสมที่สุด และฟอรัมต่างๆ เช่น ช่อง LP Cafe Discord ก็ได้พิสูจน์แล้วว่าเป็นสถานที่ที่ยอดเยี่ยมในการแสวงหา alpha เมื่อต้องตัดสินใจ deploy capital

นอกจากนี้ ทีมงานที่ Visor และ Charm Finance ได้เปิดเผย code ของพวกเขาต่อสาธารณะ ซึ่งเป็นประโยชน์สำหรับเราและคนอื่นๆ อีกมาก เพื่อให้เข้าใจได้ดีขึ้นว่าสิ่งใดใช้ได้ผลและสิ่งใดที่ไม่เหมาะกับ Uniswap v3 และอะไรจะได้ผลดีที่สุดเมื่อลงทุนใน DeFi ในฐานะ ทั้งหมด

ไม่เพียงแต่เราสามารถสำรวจ code ที่ใช้ในการตัดสินใจเท่านั้น แต่เราสามารถประเมินข้อมูลพื้นฐานที่ขับเคลื่อนโมเดลเหล่านี้และได้ข้อสรุปในฐานะชุมชนเกี่ยวกับสิ่งที่สำคัญเมื่อตีความข้อมูลบนเครือข่าย ด้วยวิธีนี้ เมื่อ DeFi เริ่มได้รับการยอมรับในวงกว้าง เราสามารถก้าวไปข้างหน้าอย่างมั่นใจด้วยผลิตภัณฑ์ที่ซับซ้อนยิ่งขึ้น โดยรู้ว่าชุมชนได้มีการดำเนินการเพื่อให้แน่ใจว่าข้อมูลและผลิตภัณฑ์ของเราดีที่สุดในระดับเดียวกัน

Bollinger Bands

Bollinger bands เป็นที่รู้จักกันดีในโลกของการเงินแบบดั้งเดิม ซึ่งถูกใช้เพื่อช่วยในการตัดสินใจเกี่ยวกับเวลาที่จะซื้อและเมื่อจะขายสินทรัพย์บางประเภท พวกเขาทำสิ่งนี้ให้สำเร็จได้อย่างไร

Bollinger band ใช้ moving average และ standard deviation ของการเคลื่อนไหวของราคาสินทรัพย์ในช่วงเวลาหนึ่งในอดีต โดยยิ่งค่า standard deviation มากเท่าไร สินทรัพย์ก็ยิ่งมีความผันผวนมากขึ้นเท่านั้น

เมื่อใช้ค่า standard deviation เราสามารถกำหนดกลยุทธ์สำหรับระดับความเสี่ยงแต่ละระดับได้ โดยขึ้นอยู่กับระดับความเสี่ยง เราตั้งค่าขีดบนและล่างตามค่า standard deviation แบ่ง 50/50 ด้านบนและด้านล่างของราคาปัจจุบัน

ในตัวอย่างนี้ เรากำลังใช้ 10 วันที่ผ่านมาในการคำนวณค่า standard deviation ของคู่สินทรัพย์ และแต่ละกลยุทธ์จะเป็นผลคูณของจำนวนนั้น

Bollinger bands ค่อนข้างเรียบง่าย แต่ด้วยกรอบเวลาที่เหมาะสมและข้อมูลที่เหมาะสม จะมีประสิทธิภาพอย่างมากในการจัดการพอร์ตสินทรัพย์ และสำหรับ LP’ing พวกเขาให้วิธีง่ายๆ แก่ผู้ใช้ในการตั้งค่าขอบเขตบนและล่างสำหรับตำแหน่งของพวกเขาตามชุดตัวอย่างในอดีต ซึ่งช่วยประหยัดเวลาและความพยายามของผู้ใช้อย่างมากในการสร้าง position แต่ในทางปฏิบัติมีประสิทธิภาพเพียงใด?

มาดู LP solutions ที่ใช้งานอยู่ซึ่งใช้ Bollinger bands เราจะอ้างอิงภาพบางส่วนจาก Dune dashboard ที่แชร์ไว้ก่อนหน้านี้:

ในช่วงสองสามเดือนที่ผ่านมา LP’ing ที่ใช้งานอยู่ในกลุ่ม v3 ไม่ได้นำไปสู่การปรับปรุงที่มีความหมายมากกว่าการจัดหาสภาพคล่องให้กับกลุ่มเดียวกันใน v2 เมื่อเทียบกับการถือครอง ETH ทั้ง Active v3 และ v2 ที่ช่วยลดการเคลื่อนไหวของราคาที่ลดลง แต่การเคลื่อนไหวของราคาที่สูงขึ้นก็ได้ประโยชน์กับตำแหน่ง v2 ในเกือบทุกกรณี ซึ่งข้อดีอย่างหนึ่งของ Bollinger bands คือกรอบเวลาที่ใช้ในการคำนวณความผันผวนมีการเปลี่ยนแปลงอยู่ตลอดเวลา ซึ่งหมายความว่ากลยุทธ์ควรปรับให้เข้ากับแนวโน้มล่าสุด แต่ผลตอบแทนดูเหมือนจะไม่สะท้อนถึงสิ่งนั้น

ควรสังเกตว่า pool ETH-stablecoin ใน v3 ได้รับการพิสูจน์แล้วว่าจัดการได้ยากสำหรับทุกคน รวมถึงกลยุทธ์ของเราที่ Credmark แต่หัวข้อล่าสุดจาก Aloe Capital อาจช่วยแก้ปัญหาได้ โดยกลยุทธ์ LP’ing ที่ใช้งานอยู่จำนวนมากใช้คำสั่งช่วงด้านเดียวเพื่อปรับสมดุลตำแหน่งที่ไม่ได้ใช้งาน และการใช้ Bollinger bands ทำให้เกิดปัญหาเมื่อพยายามปรับสมดุล:

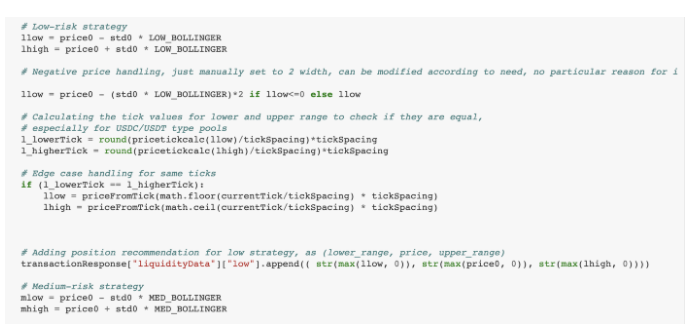

และตัวอย่างจาก Revert Finance ใช้

และตัวอย่างจาก Revert Finance ได้ใช้ JNP เครื่องมือซึ่งแสดงให้เห็นว่าการปรับสมดุลอย่างไรเมื่อกลยุทธ์หลักอิงตาม Bollinger bands นำไปสู่ IL อย่างมากจนสามารถชดเชยค่าธรรมเนียมเพิ่มเติมใดๆ ที่ได้รับจากสภาพคล่องที่เข้มข้น

เพื่อให้กลยุทธ์ LP ที่ใช้งานอยู่มีประสิทธิภาพ เราต้องสามารถคาดการณ์การเคลื่อนไหวของราคาได้อย่างมีความหมาย มันจะมีลักษณะอย่างไร?

RSI Strategy

กลยุทธ์ Relative Strength Index หรือที่รู้จักกันดีในชื่อ RSI

RSI นั้นคล้ายกับ Bollinger bands ที่นำข้อมูลในอดีตมาและสร้างตัวชี้วัดตาม standard deviation ของราคา.. ซึ่งมันแตกต่างคือที่ที่มันดู “middle” ที่ Bollinger bands ใช้ราคาปัจจุบันและสร้างช่วง 50/50 ด้านบนและด้านล่าง RSI จะนำข้อมูลจากกรอบเวลาและสร้างช่วง biased โดยทั่วไปจะเป็นช่วง 70/30 สิ่งนี้หมายความว่า?

หาก 10 วันที่ผ่านมาแสดงให้เห็นว่าราคาของสินทรัพย์มีแนวโน้มสูงขึ้น RSI จะถือว่าสินทรัพย์นี้มีการ overbought และคาดการณ์ว่าจะมีการปรับฐานลง ในทำนองเดียวกัน หากแนวโน้มลดลง RSI จะถือว่ามีการ oversold และปรับช่วงที่คาดว่าจะมีการกลับขึ้นด้านบน ซึ่งการแบ่ง 30/70 จะมีผลเมื่อทำการเลือกการคาดการณ์นี้ สินทรัพย์ที่มีแนวโน้มราคาลดลงในช่วงเวลาที่ผ่านมาจะมีขอบเขตที่ต่ำกว่าซึ่งมีค่า standard deviation 60% และขอบเขตบนจะเป็น 140% ของ standard deviation

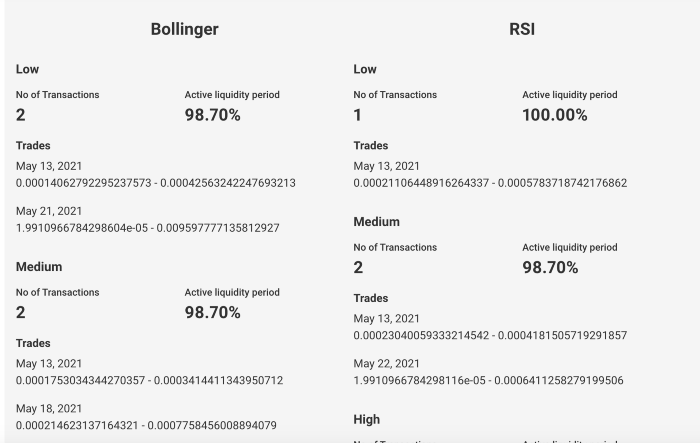

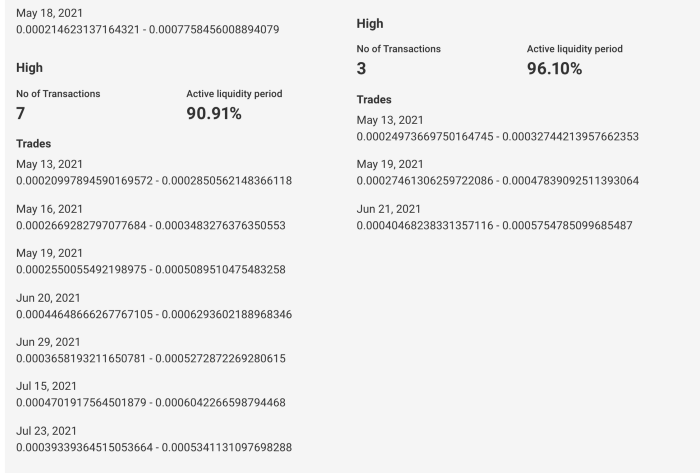

เราสามารถวัดความสำเร็จได้จากแอปพลิเคชัน SmartPool ของเราเอง (app.credmark.com/strategy) กลยุทธ์ของเราจำลองทั้ง Bollinger และ RSI โดยเริ่มจากการปรับใช้ mainnet ของ v3 และจำลองการปรับสมดุลตำแหน่งสำหรับการตั้งค่าความเสี่ยงแต่ละรายการ ซึ่งข้อมูลมีจำกัด แต่ตัวชี้วัดหลักที่ต้องสังเกตคือระยะเวลาที่แต่ละตำแหน่งยังคงทำงานตามกลยุทธ์

ตัวอย่างด้านล่างมีไว้สำหรับกลุ่ม ETH-USDC 0.3% และแต่ละกลยุทธ์ได้รับอนุญาตให้ปรับสมดุลทุกๆ 5 วัน

ดังที่เราเห็น RSI มีความได้เปรียบเล็กน้อยเหนือ Bollinger สำหรับกรณีความเสี่ยงต่ำและปานกลาง แต่เราเห็นข้อได้เปรียบเมื่อเราไปที่กลยุทธ์ที่มีความเสี่ยงสูง โดย Bollinger bands อยู่ในช่วง 90% ของเวลาเท่านั้น ในขณะที่ RSI สามารถรักษาระยะแอคทีฟได้ 96% ของเวลาทั้งหมด โดยความมหัศจรรย์ของการทำนาย RSI นั้นชัดเจนในจำนวนการปรับสมดุลใหม่ ซึ่ง Bollinger ต้องปรับสมดุล 7 ครั้งโดยที่กลยุทธ์ RSI ต้องปรับสมดุลสองครั้งเท่านั้น

ด้วยการใช้ประโยชน์จากรูปแบบความผันผวนโดยนัยอย่างง่าย ๆ กลยุทธ์ RSI จึงสามารถทำนายการเคลื่อนไหวของราคา ETH ได้อย่างมีประสิทธิภาพ และรักษาตำแหน่งให้อยู่ในช่วงได้อย่างมีประสิทธิภาพมากกว่ากลยุทธ์เช่น Bollinger bands กลยุทธ์ที่มีประสิทธิภาพยิ่งขึ้นคือการวัดปริมาณและการเคลื่อนไหวของอนุพันธ์ ETH และวัดความเชื่อมั่นและแนวโน้มของตลาดเช่นเดียวกับผู้ค้ารายวันมืออาชีพ การนำตัวชี้วัดประเภทดังกล่าวมาใช้ในเครือข่ายถือเป็นความท้าทาย แต่มีเส้นทางที่ชัดเจนสำหรับกลยุทธ์ LP ที่ใช้งานอยู่ซึ่งมีประสิทธิภาพสำหรับคู่เงินที่มีความผันผวนอย่าง ETH-USDC

จับตาดูกลยุทธ์ RSI ในแอป SmartPool ของเราในอีกไม่กี่สัปดาห์ข้างหน้า เมื่อรวมกับคุณสมบัติการปรับสมดุลจะช่วยให้ผู้ใช้รายย่อยสามารถใช้ประโยชน์จาก Uniswap v3 ได้ดียิ่งขึ้น

อ้างอิง : LINK